Publications /

Opinion

Depuis la fin de l’année 2017, le président Donald Trump mène plusieurs batailles commerciales, contre différents partenaires, sous prétextes de sauver des emplois industriels américains et de réduire le déficit commercial des États-Unis. S’il est difficile de se prononcer sur les effets des combats commerciaux amorcés par le président Trump, l’importance des opposants et des échanges pour l’économie mondiale en fait une source de risque pour la croissance, les emplois et les prix à l’échelle planétaire.

Avant le 6 juillet 2018 : des marchés attentifs et peu d’effets sur la trajectoire de la croissance mondiale

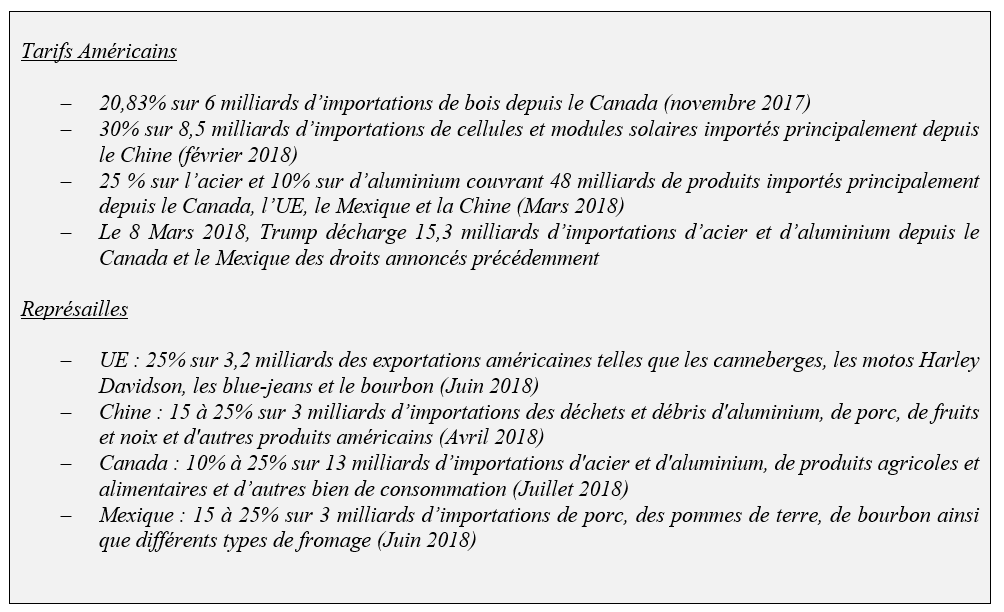

Tout a commencé en Novembre 2017 avec l’imposition par les Etats-Unis d’un tarif de 20,83% sur 6 milliards de dollars d’importations de bois depuis le Canada. Dès lors, des droits de douane additionnels ont frappé des exportations américaines d’une valeur totale approchant les 60 milliards en provenance, principalement de la Chine, l’Union Européenne, le Canada et le Mexique, en plus de la Corée du Sud. Ces importations incluent les machines à laver, les cellules et modules solaires, l’acier et l'aluminium. En réponse, 22 milliards de dollars d'exportations américaines ont fait l’objet de représailles des différents partenaires commerciaux.

L’encadré ci-dessous trace les principales évolutions qui ont survenues avant le 6 juillet 2018.

Pour des importations comptant pour environ 2%, et 0,3% du PIB américains, et des représailles sur 1% de toutes les exportations américaines, les tarifs mis en œuvre ne devraient pas modifier sensiblement la trajectoire de la croissance aux États-Unis, à court terme. Il en est de même pour la Chine dont l’ensemble des exportations taxées représente un peu près de 0,35% du PIB (le total des exportations chinoises vers les États-Unis se situent autour de 450 milliards, soit 3,2% du PIB de la Chine).

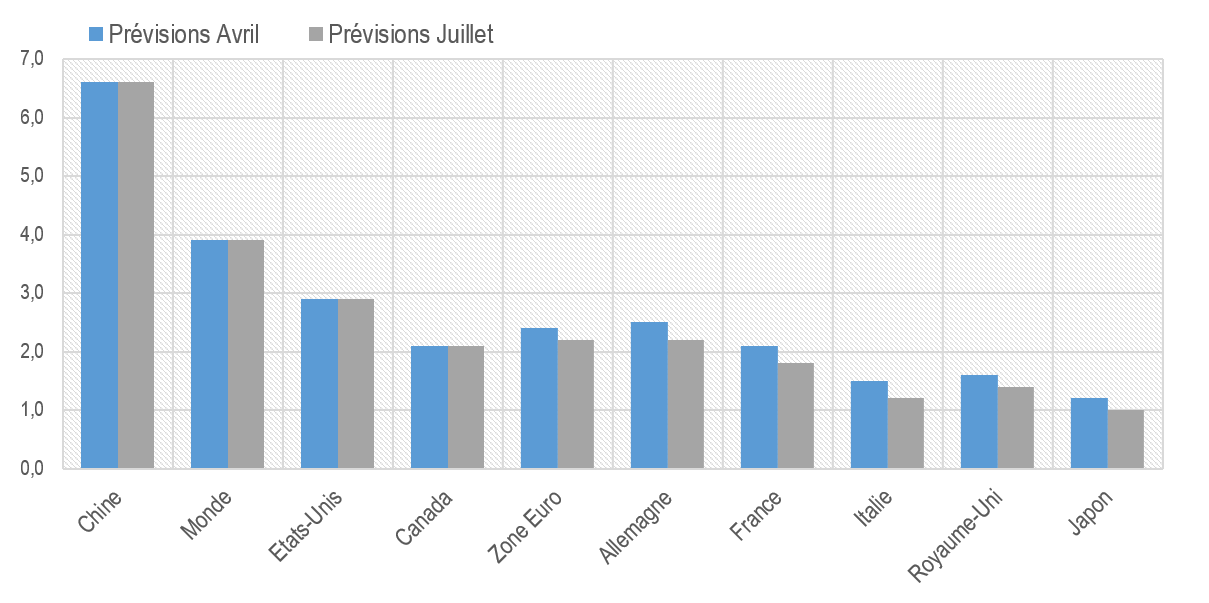

Conformément à la grandeur de ce qui est en jeu, jusqu’à présent, le FMI, dans sa mise à jour du mois de Juin, a maintenu ses prévisions mondiales de croissance inchangées. Il en est de même pour les deux premières économies du monde. Ainsi, l'économie mondiale devrait progresser de 3,9% en 2018 et en 2019, soit le rythme le plus rapide depuis 2011. L'économie Américaine et celle chinoise devraient connaître, respectivement, une croissance de 2,9 et 6,6% en 2018 et de 2,7 et 6,4% l'année prochaine, toutes les deux inchangées depuis des mois, selon le fonds. De même, les perspectives de croissance du commerce mondial restent positives. En fait, l'OMC (Organisation Internationale du Commerce) prévoit une croissance d’environ 4,4 % pour 2018, dans son rapport sur les mesures commerciales du G20 publié en juillet 2018. Toutefois, l'indicateur des perspectives du commerce mondial de l'OMC, qui est passé de 102,3 en février à 101,8 en mai, contre 102,3 en février suggère la méfiance des entreprises quant au sort des tensions commerciales actuelles. Compte tenu du degré élevé d'incertitude économique et politique actuel, les prévisions de la croissance du commerce de l’OMC pour l'année en cours se situent dans une fourchette de 3,1 % à 5,5 %.

Au milieu du tourbillon du commerce, le doute s’est installé autour des marchés asiatiques

Pourtant, les Etats-Unis et la Chine ne sont pas les seuls acteurs de ce jeu commercial, dont les limites méconnues ont déjà entourée les marchés d’incertitudes. Dans la vague, les investisseurs ont commencé à se couvrir contre les risques en raison des tensions commerciales. Une contrepartie naturelle de ce mouvement de prémunition est le fléchissement de la valeur de certains actifs jugés à risque.

C’est le cas des actifs asiatiques. Au milieu du tourbillon du commerce, le doute s’est installé autour de plusieurs marchés asiatiques tirant vers le bas les cours de leurs actifs et principaux indices. Les experts avancent que certaines économies asiatiques pourraient être touchées étant donné les liens d'approvisionnement enchevêtrés entre elles et Pékin. Ils mentionnent souvent des pays comme la Malaisie, le Singapour, la Corée du Sud et le Taïwan, qui dépendent fortement des recettes d'exportations de produits finis et intermédiaires vers la Chine dont les usines effectuent les opérations finales de transformation, d'assemblage et d’acheminement du produit final aux débouchés locaux et à l'étranger.

La baisse de l’indice MSCI AC Asie-Pacifique, depuis la deuxième semaine de juin, confirme les déclarations de nombreux experts et reflète l’angoisse des investisseurs. Cet indice, qui enveloppe les grandes et moyennes capitalisations dans 5 pays développés et 9 pays émergents de la région d’Asie-Pacifique (voir la note en dessous du graphique), a vu sa valeur baissé d’environ 10% en moins d’un mois à cause notamment des craintes de guerre commerciale, qui se multiplient. La révision à la baisse des prévisions de croissance pour les pays asiatiques émergents et en développement, par le FMI, est un autre témoin de la pertinence des craintes.

Indice MSCI Asie-Pacifique (MSCI AC Asia Pacific), en points

Source : www.investing.com

Note : Les pays développés comprennent l'Australie, Hong Kong, le Japon, la Nouvelle-Zélande et Singapour. Les pays émergents comprennent la Chine, l'Inde, l'Indonésie, la Corée, la Malaisie, le Pakistan, les Philippines, Taiwan et la Thaïlande. L’indice couvre environ 85% de la capitalisation boursière ajustée au flottant dans chaque pays.

Mais les craintes d’une guerre commerciale ne sont qu’une partie de l’histoire. Les difficultés rencontrées par les entreprises technologiques, principaux moteurs de la performance des bourses asiatiques, et la dépréciation récente du yuan ont également pesé sur la performance des marchés asiatiques.

Inquiétudes grandissantes en Europe, alors que la croissance est en panne

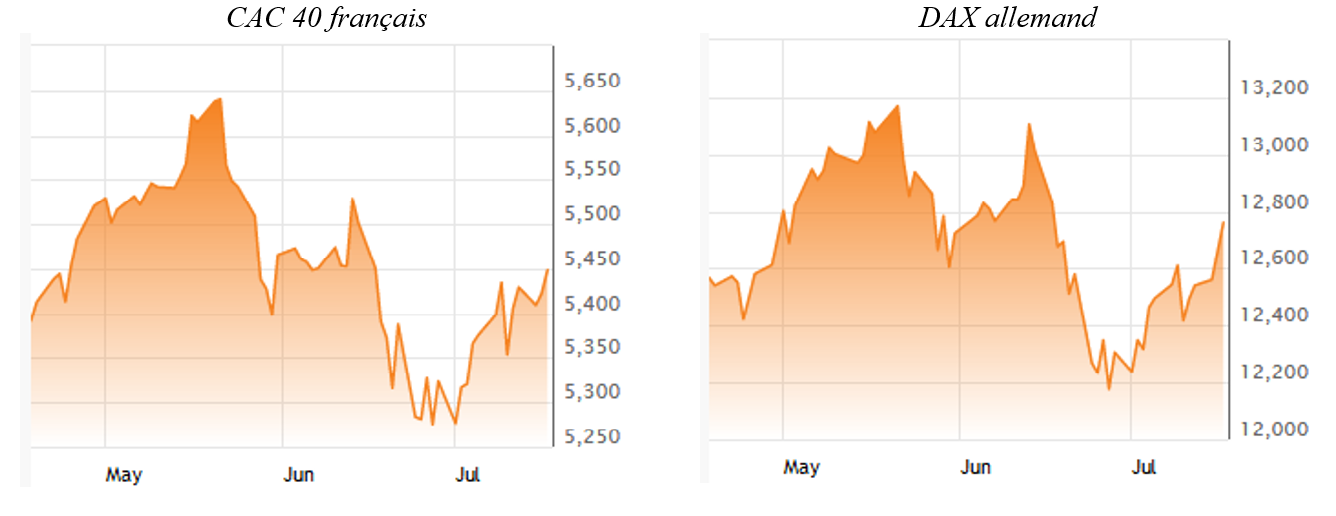

Comme pour la frontière Pacifique des Etats-Unis, les principaux indices des voisins du nord de l’Atlantique (voir le CAC français et DAX allemand à titre d’illustration) se sont trouvés dans la zone rouge depuis le deuxième lundi du mois de juin 2018, avant de se redresser relativement en juillet.

Source : www.investing.com

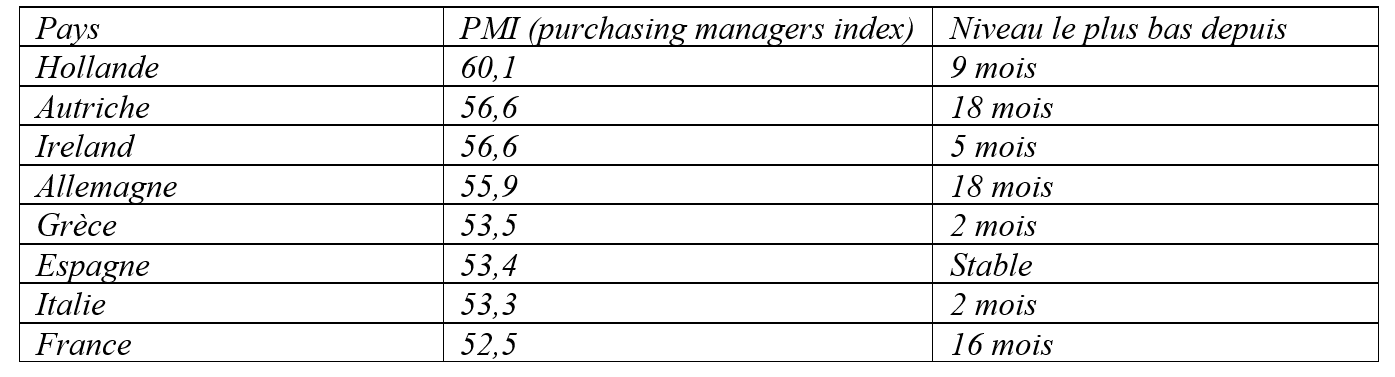

Malgré le redressement des principaux indices, les marchés européens émissent des signaux d’une croissance économique qui peigne à tenir, surtout dans le secteur manufacturier qui est entouré d’inquiétudes grandissantes de la part des entreprises quant à l'impact des tarifs douaniers et des guerres commerciales. Ceci est d’autant plus tangible que la production industrielle dans la zone Euro qui a progressé au rythme le plus lent depuis novembre 2016, selon une enquête menée par la société de données Markit. L'enquête a également montré que la France est à la traîne des autres pays de la zone euro:

Indice PMI IHS Markit sur l’Industrie Manufacturière des pays de l’Eurozone en Juin 2018

Sources: IHS Markit, Eurostat

Avec une activité plus faible que prévu au premier trimestre en Allemagne et en France, et un resserrement des conditions financières devant peser sur la demande intérieure en Italie, la croissance dans la Zone Euro a été révisée à la baisse par le FMI. Dans la zone Euro, la croissance devrait ralentir progressivement à 2,2% en 2018 contre 2,4% prévu en avril, et à 1,9 % en 2019.

Le fonds a revu à la baisse ses prévisions pour le Japon, le Royaume-Uni et la zone Euro

Source : Fonds Monétaire International, Juillet-2018

L’Afrique n’est pas à l’abri de cette guerre commerciale !

Le scénario de ralentissement Européen conjugué au recul de l’activité chinoise serait en mesure de mettre certaines économies de l’Afrique sous pression. Multiples sont les canaux d’entrainement. Ils comprennent une baisse potentielle des transferts, du tourisme et des IDE en provenance de l’Europe, mais également la baisse des besoins en matières premières, et des prix, et des financements accordés par la Chine, premier partenaire commercial du continent.

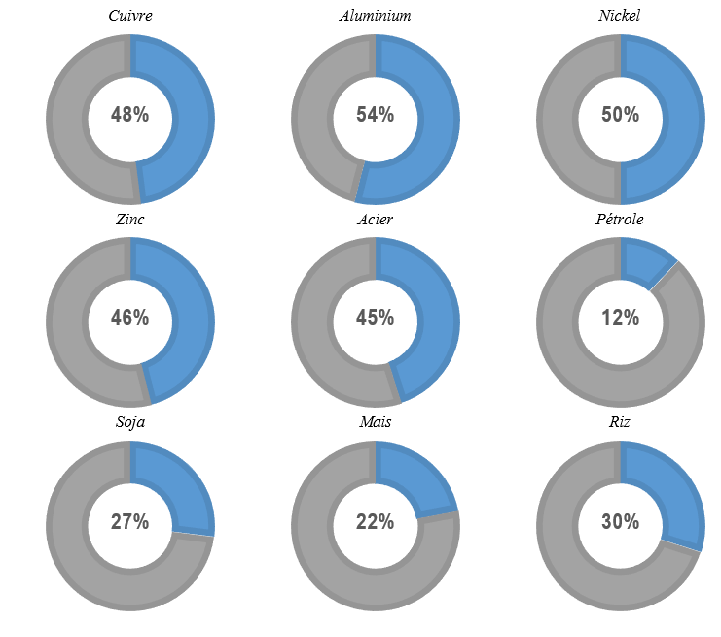

En plus de son engagement via les investissements directs et les projets d’infrastructures (plus de 40% des grands projet d’infrastructures africains en cours), plus de 25 % des exportations africaines sont, aujourd’hui, acheminées vers la Chine. Le risque de détérioration des comptes nationaux suite à une baisse de cours est très présent pour certaines économies du continent étant donnés l’importance de la Chine pour la consommation mondiale de matière première et la concentration des exportations africaines autour de matières premières telles que le minerai de fer, le pétrole, le manganèse, la bauxite ou le cuivre.

Part de la Chine dans la consommation mondiale de certaines matières premières

Source : Fonds Monétaire International, 2016

Déjà, le ralentissement de l’activité chinoise a entrainé dans son sillage l’Afrique qui a vu ses exportations vers la Chine s’effondrer en 2015. Encore, la baisse des cours et des exportations a resserré les finances publiques de nombreux pays dont les exportations sont concentrées dans les produits primaires provenant principalement de l’industrie extractive (l’Angola, le Gabon, le Ghana, la RDC, etc.). Ainsi, l’escalade des tensions commerciales, et la baisse de l’activité qui peut en résulter, est une mauvaise nouvelle pour l’Afrique d’autant qu’elle peut entraîner un risque de destruction de la demande sur les marchés des matières premières, notamment, des métaux industriels.

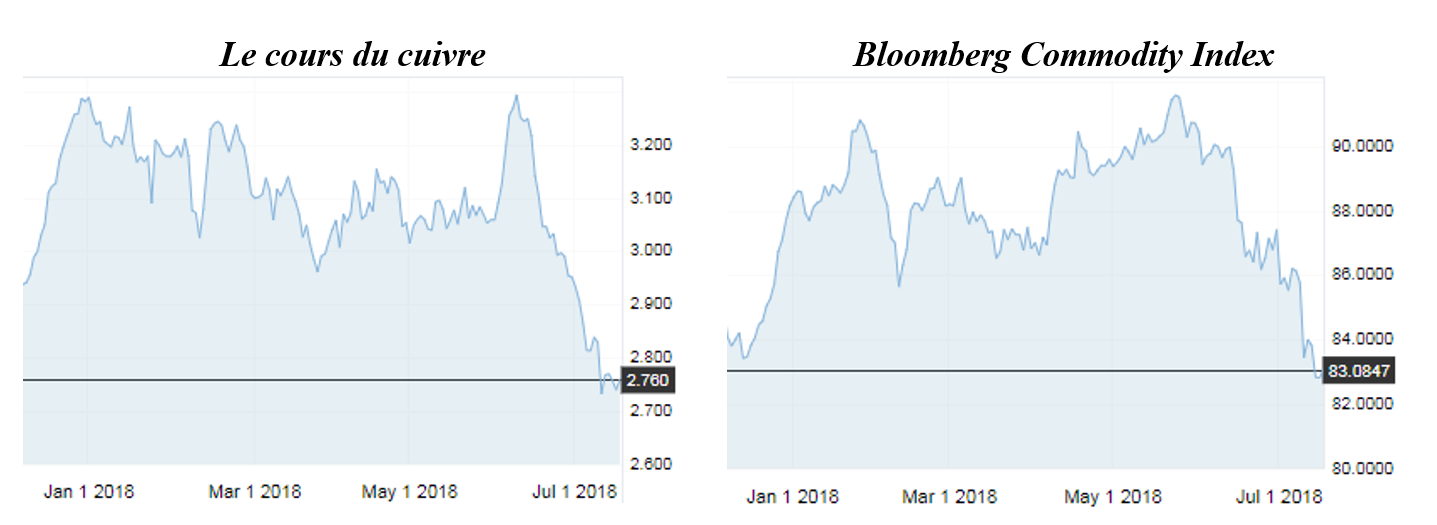

Ce risque a été déjà exprimé dans le prix du cuivre qui a chuté drastiquement depuis le 7 juin 2018. L'indice Bloomberg Commodity a également subi la plus grande perte en près de deux ans.

Source : www.investing.com

Des ravages sur les chaînes d'approvisionnement transfrontalières dans l'industrie automobile

Ce que nous ne savons pas encore, cependant, est dans quelle mesure cette guerre commerciale va s'intensifier. Côté Europe, des tarifs additionnels sur les importations d’automobiles et parties d’automobiles ont été discutés, mais sont en suspend grâce aux négociations qui ont commencé le 25 juillet entre l’UE et les Etats-Unis. Par contre, des droits de douane de 25% ont été appliqués à 34 milliards de dollars d'importations chinoises le 6 juillet, la Chine ayant riposté le même jour.

Pour le premier cas comme pour le second, le scénario de tarifs additionnels ne ferait que des ravages sur les chaînes d'approvisionnement transfrontalières dans l'industrie automobile, risquant des coûts plus élevés pour l’industrie, endommageant les exportations et les emplois.

Un tarif d'importation supplémentaire de 25%, appliqué aux automobiles et aux pièces automobiles, aurait en premier lieu un impact négatif sur les Etats-Unis. Selon un rapport de la commission européenne, adressé au département de commerce des Etats-Unis en fin juin, les constructeurs automobiles européens ont contribué de 26% de la production automobile américaine, aux États-Unis en 2017, et près de 60% de cette production était exportée vers des pays tiers, y compris l'UE. Le rapport argumente que la fragmentation des marchés fera augmenter les coûts américains à mesure que les exportations et les emplois dans l’industrie automobile américaine en souffriraient. La chambre du commerce américaine, en citant le ‘Peterson Institute’ dans un rapport publié le 28 juin, estime à 600 000 le nombre d’emplois en jeu.

Cet effet ne serait qu’amplifier par la querelle commerciale entre Trump et la Chine qui a controversé des années de lutte des constructeurs automobiles américains pour l’ouverture des marchés chinois, et menace d'entraîner certaines marques de luxe européennes dans la mêlée en raison des décisions prises lorsque l’ouverture était un mot à la mode.

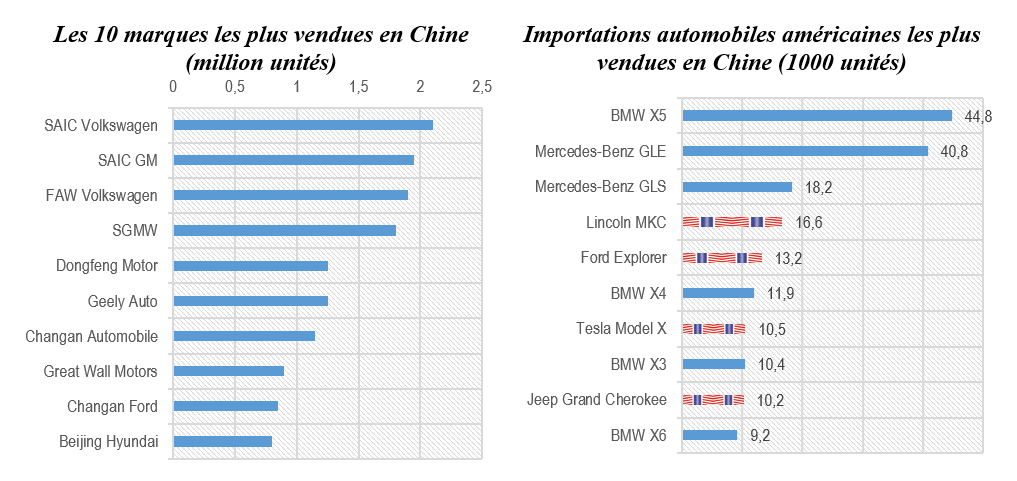

Pour Tesla et d'autres constructeurs automobiles mondiaux dont l'avenir dépend de plus en plus du marché en plein essor de la Chine, les enjeux sont énormes. Rappelons que 6/10 exportations automobiles américaines les plus vendues en Chine sont des BMW ou des Mercedes fabriquées aux Etats-Unis. De plus, des restrictions éventuelles sur l’investissement en Chine peuvent perturber les plans des constructeurs américains très présents sur le marché chinois comme General Motors ou Ford.

Source : Bloomberg, LMC Automotive

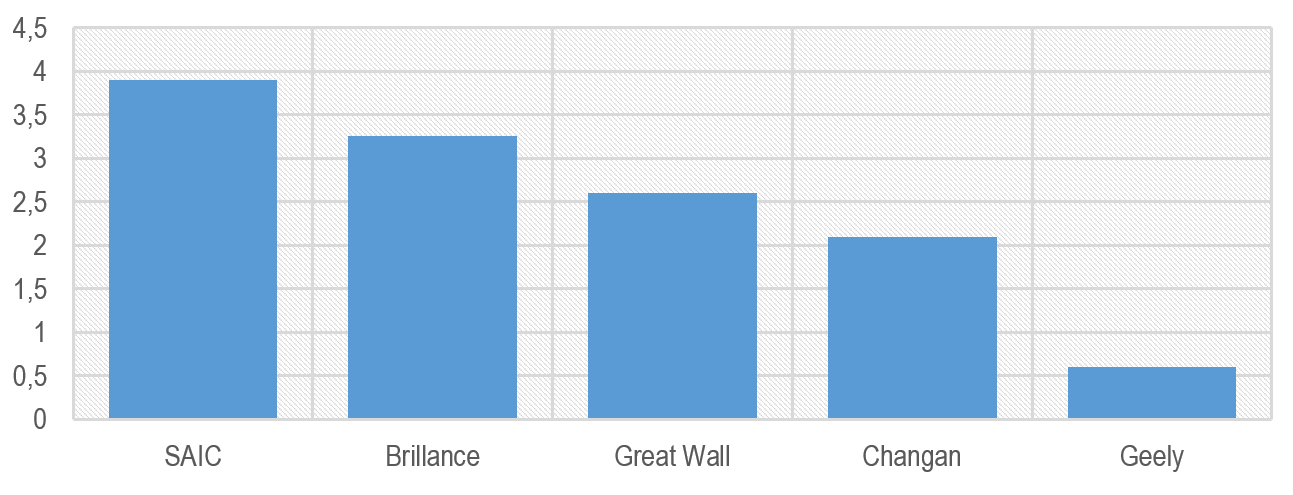

A l’opposé des américains et européens, les constructeurs automobiles chinois semblent être beaucoup moins mondialisés. En effet, les principaux constructeurs ont des revenus limités en dehors de la Chine. Même les fabricants de pièces ayant une exposition de près de 50% aux revenus en provenance des États-Unis ont déjà des installations en Amérique et dans d'autres pays.

Part des revenus réalisés à l’étranger par les principaux constructeurs chinois (%)

Source : Bloomberg, Goldman Sachs

Si les prix des actions des constructeurs automobiles chinois ont chuté de 25 à 30% en moyenne cette année, ce n’est pas à cause de leur exposition à la guerre commerciale mais plutôt à cause des conditions du marché local et de nouvelles règlements dans le secteur, notamment l’ouverture du capital et l’arrêt des subventions gouvernementales d’ici 2020, ainsi que la pénalisation des constructeurs automobiles qui ne produiront pas de véhicules électriques à partir de l'année prochaine.

Conclusion

Quand les grands se fâchent, c’est le monde entier qui panique. Une guerre commerciale internationale, un effondrement des marchés et des actions qui en résulteraient pèseraient lourdement sur la croissance mondiale. L’interdépendance des économies et industries signifie que l'imposition de droits de douane supplémentaires sur les importations pèserait sur tous les opérateurs. Si les États - Unis appliqueraient dans le futur des droits de douane de 250 milliards de dollars sur les exportations chinoises, l’impact sur la croissance mondiale serait de l 'ordre de 0,2 à 0,2 point de pourcentage en 2019, et de plus de 0,4 point de pourcentage en 2020, selon Morgan Stanley. Des effets indirects sont à attendre sur le marché du travail, la consommation et les finances publiques.

Jusqu’à présent, il semble qu’un accord-cadre entre les États-Unis et l'Europe pourra mettre fin aux querelles commerciales. De l’autre côté, si la Chine et les Etats-Unis continuent d'escalader dans l'attente erronée que l'autre partie finira par reculer, les conséquences pourraient mener l'économie mondiale à un voyage désagréable au cours des prochaines années.