Publications /

Policy Brief

Cette étude est consacrée à la faillite de FTX, considérée comme la deuxième plateforme mondiale d’échanges des cryptomonnaies, derrière Binance, avant l’annonce de sa faillite en novembre 2022. Annonce qui va être un véritable coup de tonnerre, les ébranlant très sérieusement. Après avoir rappelé l’indispensable à connaitre des cryptomonnaies et de leurs plateformes d’échange, l’étude rappelle l’historique d’une faillite arrivant au pire moment, avec des cours du bitcoin qui s’effondrent depuis octobre 2021, fragilisant encore davantage des plateformes d’échange déjà sous surveillance. Elle met aussi en évidence la personnalité contrastée de celui qui l’a créée, Samuel Banking-Fried, insistant sur l’ampleur d’une faillite où tout va se jouer en une semaine.

Faillite facilitée par les asymétries d’informations qui caractérisent ce marché et par l’opportunisme de ses acteurs qui les utilisent. Ce que révèle l’existence d’une caisse noire de la chaine de Ponzi FT X /Alameda Research /. Cette faillite conforte le caractère hautement spéculatif des cryptomonnaies, les éloignant chaque jour davantage de ce qu’elles aspiraient à être : une cryptomonnaie refuge attractive pour les banques centrales. Cette faillite, enfin, souligne l’urgence de la régulation, si on ne veut que cela se renouvelle.

INTRODUCTION

L’effondrement de l’empire FTX, plateforme d’échange des cryptomonnaies, considérée comme la deuxième au monde, derrière Binance, avant l’annonce de sa faillite en novembre 2022, secoue très sérieusement l’écosystème des cryptomonnaies. Conduisant certains à affirmer que cette faillite sera le « Lehman Brothers » des cryptomonnaies.

L’objet de cette étude est de savoir si on met, ou on ne met pas, un point d’interrogation à cette affirmation. Et lorsque l’on connait le sort qui fut réservé à « Lehman Brothers », dont l’histoire s’arrête en 2008, la question qui se pose alors est celle de savoir si les cryptomonnaies survivront ou pas à cette faillite.

L’objet de cette étude est de répondre à cette question. En rappelant tout d’abord ce que sont les cryptomonnaies et les plateformes de leur échange (I). En analysant, ensuite, la chute de FTX, constatant que cette faillite arrive au pire moment, fragilisant davantage des plateformes d’échange déjà sous surveillance (II).

En montrant, enfin, que cette faillite conforte le caractère hautement spéculatif des cryptomonnaies, révélant les faiblesses de leur écosystème (III).

I. LES CRYPTOMONNAIES ET LES PLATEFORMES D’ÉCHANGE : CE QU’IL FAUT SAVOIR « À MINIMA »

La cryptomonnaie est une monnaie numérique qui utilise une blockchain pour suivre les paiements. Les cryptomonnaies ont recours à la cryptographie pour vérifier les transactions et empêcher la falsification et la contrefaçon des opérations.

La monnaie numérique est une monnaie électronique, stockée sur des mémoires électroniques, ne faisant intervenir et ne prenant en compte aucun compte bancaire. En cela elle se distingue totalement de la monnaie fiduciaire ou de la monnaie scripturale.

La blockchain est un livre numérique qui stocke l’historique immuable des transactions passées. Toutes les cryptomonnaies sont construites autour d’une blockchain. Mais on peut suivre l’historique de n’importe quel actif, numérique ou physique, sur une blockchain.

Enfin, la cryptographie, sciences de l’encodage de l’information de manière à la rendre difficile à falsifier, va permettre à l’utilisateur d’une cryptomonnaie de prouver son identité et d’empêcher la falsification des transactions passées par lui sur la blockchain.

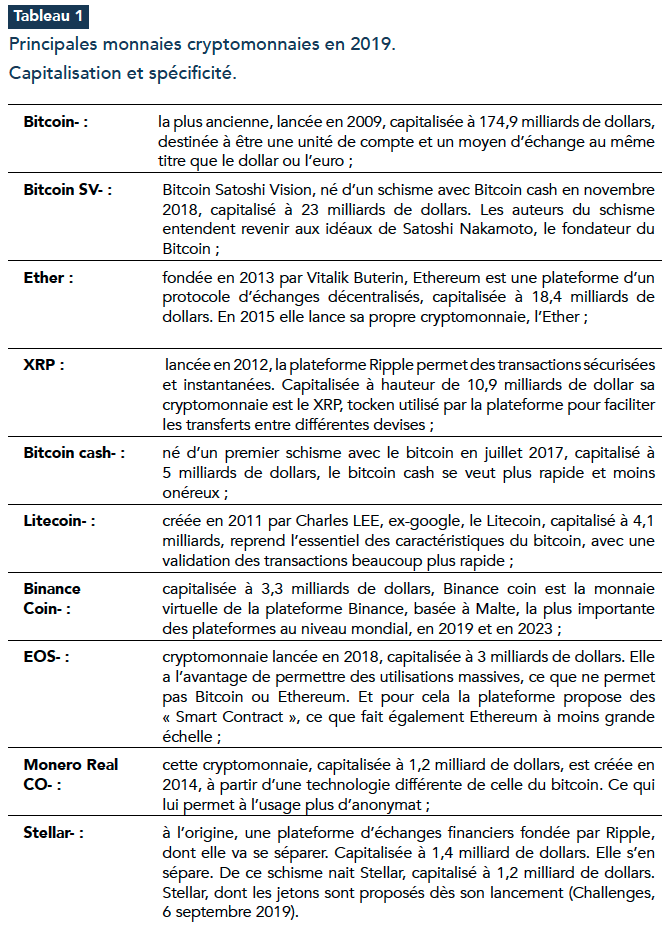

La cryptomonnaie est plurielle, il en existe des centaines voire des milliers. Fin 2019, les dix principales d’entre elles, par ordre d’importance de leur capitalisation, étaient les suivantes

Comme on peut le constater, le bitcoin est de loin la cryptomonnaie leader sur le marché des cryptomonnaies. En termes de capitalisation, il écrase le maché avec 174,9 milliards de dollars, seule cryptomonnaie à dépasser les 100 milliards de dollars.

Ce leadership est encore accentué, avec au second rang, en termes de capitalisation le bitcoin SV, dont la capitalisation atteint les 23 milliards de dollars, et « bitcoin Cash », capitalisé à 5 milliards de dollars. Viennent ensuite l’éther, capitalisé à 18,4 milliards de dollars et ripple, capitalisé à 10,9 milliards de dollars. Sur les dix principales cryptomonnaies de ce tableau, cinq sont plus ou moins indépendantes du bitcoin.

Par ordre d’importance de capitalisation : l’Ethereum, le Ripple, le Binance coin, le Monero Real Co et le Stellar. Enfin, dernier constat, quatre cryptomonnaies proposent une plateforme dont la technologie les distinguent de celle du bitcoin : le Monero Real Co, l’Ether, EOS et Stellar. Les six autres cryptomonnaies s’inspirent, ou sont en filiation plus ou moins directe, du bitcoin.

Les plateformes d’échange cryptos sont des sites de courtage pour cryptomonnaies, tokens /actifs virtuels créés sur les blockchains/et tout autre actif virtuel, comme par exemple les « non fungible token » (NFT). Ces plateformes fonctionnent comme celles qui permettent d’acheter et de vendre des actions en bourse, sauf qu’il s’agit ici d’échanger des monnaies virtuelles comme le bitcoin, l’ethereum etc.

Elles proposent toutes de les acheter, de les vendre, de les stocker. Plus concrètement, vous pourrez ainsi y déposer de l’euro, du dollar, du franc suisse...pour acheter la cryptomonnaie de votre choix, puis de la revendre afin d’obtenir de nouveau de l’euro, du dollar ou du franc suisse.

Comme nous avons pu le constater, à la lecture du tableau 1 les cryptomonnaies peuvent, ou non, se rattacher à une plateforme. Plateformes qui se différencient par les services qu’elles proposent. C’est le cas par exemple avec Binance coin, la cryptomonnaie de Binance ; avec Ethereum, une plateforme proposée en 2013, à partir d’un protocole d’accord d’échanges décentralisés permettant des « contrats intelligents », capables d’observer des règles et de déplacer de l’argent, des données, d’autres actifs en conséquence ; avec Litecoin, une cryptomonnaie sous licence libre, reprenant l’essentiel des caractéristiques du bitcoin, avec une validation des transactions beaucoup plus rapide.

Cryptomonnaies et plateformes d’échange sont indissociables. On ne peut imaginer un écosystème des cryptomonnaies sans plateformes d’échange, et réciproquement bien évidemment. Et l’avenir des cryptomonnaies va vite apparaitre directement lié à celui des plateformes, elles-mêmes dépendantes de la façon dont elles sont perçues par leurs clients. Ces derniers, investisseurs dans l’écosystème des cryptomonnaies, recherchent à la fois l’efficacité et la protection de leur dépôt. Et ce plus particulièrement en cas d’une faillite toujours possible de la plateforme.

Enfin la cryptomonnaie, de très loin dominante aujourd’hui, la plus échangée, aussi est la plus ancienne : le bitcoin, la cryptomonnaie de référence du monde de la finance.

En 2019, deux plateformes en référence à leur capitalisation en milliards de dollars, se détachaient très nettement : Ethereum et Ripple. En 2023, ce sont Binance et Coin base. FTX, créé en 2019, déclaré en faillite en novembre 2022 n’y figure donc pas. Comme on peut donc le constater, le monde des plateformes numériques est en mouvement constant.

Rappelons aussi qu’en 2O19 Ethereum et Ripple étaient des plateformes originales par rapport au Bitcoin. Dans sa conception, qui remonte aux années 2012, Ethereum considérait déjà que les cryptomonnaies ne sont pas de simples outils de paiement ou d’investissement.

De même, Ripple, lancé lui aussi en 2012, est à l’origine un protocole d’accord internet, s’identifiant à un système de règlement brut en temps réel (RBTR), un marché des changes et un réseau d’envois proposés par la société Ripple. Avec Binance et coin base, ce sont des plateformes beaucoup plus récentes, pour Binance, beaucoup plus ancienne pour Coin base qui vont s’inscrire dans la logique bitcoin.

En 2023, Binance est la première plateforme mondiale d’échange de cryptomonnaies, permettant d’acheter, de vendre et de stocker plus de 6OO cryptomonnaies. La plateforme est lancée en juillet 2017 à Hong Kong. Le PDG est Changpeng Zhao, qui deviendra milliardaire en quelques mois. Ce qui lui vaudra la première page de couverture de Forbes en février 2018. Binance n’est pas officiellement réglementé par les institutions financières centrales, et n’est pas connu pour sa transparence.

Même la localisation du siège donne lieu à confusion. Certes Bloomberg a bien indiqué, en mars 2018, que le siège de Binance serait installé à Malte, mais depuis l’information n’est ni confirmée ni démentie.

Coinbase est plus ancienne, puisque créée en juin 2012 par Brian Amstrong et Fred Ehrsam, Brian Amstrong en étant le PDG. À la différence de Binance, aucun doute sur sa localisation, le siège social est aux États-Unis à San Francisco. Très vite, aux États-Unis Coin base va s’imposer comme la référence dans le petit monde des cryptomonnaies.

Ce qui lui permet de faire la différence avec les autres plateformes, c’est d’offrir plus de sécurité, une simplicité d’utilisation et un éventail, pour l’époque, de cryptomonnaies disponibles sur la plateforme inégalée. Très vite, le succès est au rendez-vous, s’exportant sur d’autres continents. En août 2018, elle revendique 20 millions d’utilisateurs à travers 190 pays. En 2021, avec 56 millions d’utilisateurs elle est la plateforme d’échange la plus populaire aux États-Unis.

Mais son succès va devenir encore plus éclatant lors de son introduction réussie en bourse. Proposée sur le Nasdaq au prix initial de 250 dollars l’action, pour une valorisation de 65 milliards de dollars, avec un prix d’ouverture à 381 dollars, Coinbase va obtenir une valorisation record de 86 milliards de dollars .

En août 2022, l’homme le plus riche dans l’écosystème des cryptomonnaies, Sam Bankman- Fried, est aussi le plus discret, connu surtout pour avoir fait parler de lui, en 2020, par un don de 5 millions de dollars à la campagne de Joe Biden. Sam Bankman-Fried a créé en 2019 la plateforme FTX, spécialisée dans le trading et les produits dérivés d’actifs numériques. Fin juillet, FTX va réaliser la plus grosse levée de l’histoire du secteur des cryptomonnaies avec 900 millions de dollars, valorisant FTX à 18 milliards de dollars. On connait la suite.

II. UNE FAILLITE AU PIRE MOMENT, FRAGILISANT DAVANTAGE DES PLATEFORMES D’ÉCHANGE DÉJÀ SOUS SURVEILLANCE

Du fait de leur nature, non encadrées et non régulées, les plateformes d’échange des cryptomonnaies ont toujours fait l’objet d’un regard particulier, voire d’une surveillance venant du monde institutionnel. Et ce pour plusieurs raisons, particulièrement celles liées à d’éventuelles opérations de blanchissement ou de non-respect volontaire des règles générales ou de bon fonctionnement des marchés.

Bien avant la faillite de FTX, certaines de ces plateformes, dont Binance et Coinbase, avaient déjà fait l’objet de rappel à l’ordre, d’interdictions ou d’amendes. On rappellera ici quelques- unes les concernant, depuis 2020, avant la faillite de FTX. Enfin, la période est celle aussi d’un effondrement des cours du bitcoin par rapport au dollar, à partir de novembre 2021.

2020- 2022 : des plateformes d’échange pas toujours exemplaires, des cours du bitcoin qui s’effondrent

Des plateformes d’échange pas toujours exemplaires à l’image de Binance et de Coinbase

Le 21 février 2020, la direction des services financiers de Malte (Malta Financial Service Authorithy- MFSA) informe par communiqué que Binance n’étant pas autorisé par la MFSA à opérer dans la sphère des cryptomonnaies. Elle ne bénéficie donc pas, par conséquence, de sa surveillance normative ( Public Statement -MSFA 21 février 2020 ). Le 28 octobre 2020, Forbes n’hésite pas à divulguer des documents confidentiels affirmant que Binance via son président Changpeng Zhao aurait créé une structure corporative complexe afin d’échapper à la régulation américaine, tirant ainsi profit des investissements en cryptomonnaies domiciliés aux États-Unis.

Ce que Changpeng Zhao va bien sûr démentir...En juin 2021, la « Financial Conduct Authority » ordonne la cessation de toute activité au Royaume-Uni, conduisant Binance à arrêter d’y opérer. En avril 2022, Binance est accusée d’avoir collaboré avec l’agence gouvernementale russe « Rosfinmonitoring ».

Cette dernière voulant obtenir des informations sur l’identité de donateurs en faveur de l’opposant Alexei Navalny. Ce qu’elle va immédiatement démentir. En juin 2022, Reuters publie une enquête accusant binance d’utiliser sa plateforme pour blanchissement, estimé sur la période 2017-2021 à 2,35 milliards de dollars.

Concernant Coinbase, en mars 2021, juste avant son introduction en bourse, elle est accusée et reconnue coupable de « wash trading » par la « Commodity Futures Trading Commission », agence fédérale indépendante américaine, chargée de la régulation des bourses de commerce. Une activité illégale où les investisseurs achètent et vendent en même temps les mêmes actifs. Et ce, afin de manipuler le marché, en augmentant artificiellement le volume des transactions, d’un actif que l’on veut privilégier. Elle est alors condamnée à payer une amende de 6,5 millions de dollars. Elle ne fera pas appel.

Et cette condamnation n’empêchera pas Coinbase d’obtenir, quelques semaines plus tard, une introduction en bourse record. Enfin, en janvier 2023, pour des opérations imputables pour partie à la période 2020-octobre 2022, Coinbase a été condamnée à 100 millions de dollars pour blanchiment d’argent par le département des services financiers de l’État de New York.

Des cours du Bitcoin qui s’effondrent à partir d’octobre 2021

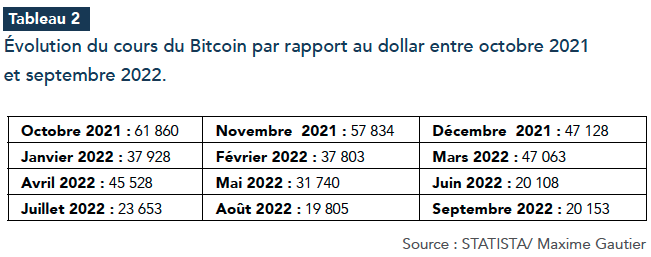

Le tableau 2 reprend les cours du Bitcoin par rapport au dollar d’octobre 2021 à octobre 2022.

L’analyse des données du tableau 2 montre un effondrement constant des cours du Bitcoin à partir d’octobre 2021 (61 860 dollars au plus haut de la période, pour un cours au plus bas à 19 805 dollars en août 2022. Pire encore, le Bitcoin voit son cours chuter régulièrement à partir de novembre 2021, à trois exceptions : celle de mars 2022, en passant de 37 803 dollars en février 2021 à 47 063 en mars 2023 ; celle de juillet 2022, en s’appréciant de 3500 dollars par rapport au cours de juin 2022 ; celle de septembre, en s’appréciant en septembre 2022, modestement cette fois de 300 dollars.

Si on raisonne en variation trimestrielle, les cours du Bitcoin étant calculés en moyenne arithmétique des cours mensuels du trimestre, la tendance baissière est encore plus spectaculaire : au dernier trimestre 2021, le cours moyen du Bitcoin est 55 607 dollars, celui du premier trimestre 2022 de 40 931 dollars, soit une chute de 14 676 dollars (-26 % ). Au deuxième trimestre 2022, le cours moyen du Bitcoin est de 32 458 dollars, soit une baisse de 8473 dollars par rapport au cours du premier trimestre 2022 (-20 % ). Au troisième trimestre 2022, le cours moyen du Bitcoin est de 21 203 dollars, soit une baisse de 11 255 dollars par rapport au cours du deuxième trimestre 2022 (-34,6 % ).

Comme on peut le constater, avant la faillite retentissante de FTX, l’écosystème des cryptomonnaies était déjà doublement fragilisé. Tout d’abord, du fait de plateformes pas vraiment exemplaires, comme nous l’avons rappelé et montré pour les deux premières d’entre elles : Binance et Coinbase. Ensuite, par la chute spectaculaire des cours du Bitcoin, qui précède de quelques semaines la faillite de FTX, sans qu’il y ait une quelconque relation entre les deux. La faillite de FTX, la première d’une plateforme, et pas de n’importe quelle plateforme, classée parfois par certains experts devant Coinbase, arrive donc au pire des moments. C’est donc un coup très dur porté aux cryptomonnaies et à leur écosystème qu’il nous faut maintenant analyser.

Samuel Bankman Fried, une icône à la personnalité contrastée ; une faillite retentissante au pire moment ; une des plus grandes destructrices de richesses, une des plus rapides.

FTX est indissociable de son fondateur. C’est pourquoi, il nous est apparu nécessaire de faire un focus sur l’histoire de ce jeune trentenaire dont la fortune, en quelques années, va culminer au printemps 2022 à 26,5 milliards de dollars.

Une icône à la personnalité contrastée

Fils de deux professeurs de droit à l’Université de Stanford, Samuel Bankman-Fried est né le 6 mars 1992 à Standford. Il va commencer par étudier d’abord la physique au MIT (Massachusets Institute of Technology), avant de se tourner vers les cryptomonnaies. En 2017, il crée sa première entreprise de trading de cryptomonnaie, « Alameda Research », à Berkeley. L’entreprise prospère rapidement. En 2019, il en laisse le contrôle à sa partenaire, Caroline Ellison, et crée, dans la foulée, FTX, plateforme centralisée d’échange des cryptomonnaies, qualifiée par certains de sœur d’Alameda Research. Estimant alors que 80 % des revenus provenant de ces deux plateformes peuvent être considérés comme illégaux aux États-Unis, il décide de les transférer de Hong Kong aux Bahamas. Bahamas où les impôts sont quasi inexistants. Mais aussi, tient-il à préciser, « l’un des rares pays à disposer d’un régime complet sur l’octroi des cryptomonnaies ».

Sa fortune évolue toujours à un rythme accéléré : en 2021, « Nikei Asia » le considère le plus riche des moins de 30 ans de la planète. En 2022, sa richesse atteint (estimation) 26,5 milliards de dollars. C’est aussi un milliardaire qui sait se montrer altruiste, n’hésitant pas, entre 2014-2017, à verser 50 % de ses premiers gains à des œuvres caritatives.

À cette époque, on le dit sous influence des thèses de William Mac Askill, philosophe écossais né en mars 1987, un des fondateurs du mouvement « Pour un altruisme efficace ». Altruisme qui se retrouve aussi dans certains de ses propos, promettant qu’un jour il transfèrerait toute sa fortune à des causes politiques et à des œuvres caritatives. Engagé politiquement, il est, bien que trentenaire, l’un des principaux donateurs du Parti démocrate, avec un don de 5,2 millions de dollars au candidat démocrate.

Joe Biden. Seul Michael Bloomberg fera mieux. Dans l’écosystème des cryptomonnaies, il est pour beaucoup le « chevalier blanc » d’un monde impitoyable. Personnalité atypique, ne jurant que par son régime végétarien, partageant un superbe Penthouse avec des colocataires, portant t-shirts et shorts pour travailler.

Samuel Bankman-Fried, qui se décrit lui-même comme un bourreau de travail, semblant préférer à ses débuts l’ombre à la lumière, est aussi l’homme des paradoxes. Le 14 octobre 2022, dans le cadre d’une réunion du « Bipartisan Policy Center », quelques semaines avant la faillite de FTX, celui qui avait construit un empire, utilisant à son profit l’absence de réglementation dans l’écosystème des cryptomonnaies va oser déclarer :

« nous sommes tout à fait d’accord pour une réglementation. Elle est nécessaire. Et nous serions ravis de participer, de quelque manière que ce soit, à sa mise en place ». De même, soutien inconditionnel du parti démocrate, c’est à la demande des États-Unis présidés par un démocrate, Joe Biden, dont il avait contribué au financement de la campagne en 2020, qu’il est arrêté à Nassau, aux Bahamas, avant d’être extradé, le 12 décembre 2022. Enfin, parmi les causes qui lui sont chères, il revendique la lutte contre le réchauffement climatique. Lorsque l’on sait combien le minage, ADN des cryptomonnaies, est énergivore, un tel engagement ne peut que surprendre.

Il fait alors entrer, dans le capital de FTX et dans son conseil d’administration, un couple star défenseur de l’environnement, le célèbre footballeur américain Tom Brady et le top model Gisèle Bundchen.

Cela ne change rien à la réalité peu environnementale du Bitcoin en particulier et de la plupart des cryptomonnaies en général. Et on comparera cette stratégie avec celle d’une autre figure des cryptomonnaies, Elon musk, qui prenant connaissance de leurs dégâts environnementaux, ne va pas hésiter à revenir sur une décision qui avait fait rebondir les cours du Bitcoin, suspendant, le 12 mai 2022, le paiement des voitures Tesla en bitcoins.

Une faillite retentissante, où tout va se jouer très rapidement

Une faillite retentissante où tout s’est joué en une semaine, entre le 6 et le 12 novembre 2022. Jusqu’au 6 novembre 2022, un tel scénario n’était pas imaginable. Dans le top 3 des plateformes mondiales, celle de Samuel Bankman-Fried, connu et reconnu pour ses qualités d’homme d’affaires : FTX. Le 6 novembre, le patron de Binance, Changpeng Zhao annonce envisager de se séparer de ses FTT /cryptomonnaie utilitaire, jeton de FTX, compte tenu, précise-t-il, de rumeurs persistantes sur la fragilité de la plateforme.

Le lundi 7, la CEO d’Alameda Caroline Ellison réagit vivement à ses annonces, affirmant que sa société possède 10 milliards d’actifs, et qu’elle est prête à racheter tous le FTT de Binance, si nécessaire. Le mardi 8, les cours du FTT chutent de 30 %, et le marché des cryptomonnaies vacille. Le mercredi 9, Changpeng Zhao tente d’éteindre l’incendie, déclarant vers 17 heures que Binance est prêt à acheter FTX.

Toujours le 9, après examen des comptes de FTX, Changpeng revient sur son projet et l’abandonne, faisant état de « problèmes hors de contrôle » et de « fonds de clients mal gérés ». Le jeudi 10, les régulateurs fédéraux commencent à s’intéresser à ce qui devient l’affaire FTX, avec le concours du SEC (Securities and Exchange Commission) et le Département de la justice. Le vendredi 11, les mauvaises nouvelles s’accumulent : gel des retraits de BlockFi, société qu’il avait sauvée de la faillite et aidée à se redresser en lui accordant un prêt de 250 millions de dollars ; information venant des Bahamas où est enregistré FTX Digital faisant état du gel, par les autorités locales, de fonds suspects constatés la nuit précédente. Et dans l’après-midi, la nouvelle que l’on pressentait et craignait tombe : FTX se déclare en faillite et S.Bankman Fried démissionne.

John J Ray III, ancien liquidateur du géant de l’énergie Enron, lui succède. Il va devoir en arrivant combler un trou dans la caisse de 10 milliards de dollars. Dans la foulée, on apprend que d’autres sociétés commencent à faire aussi le deuil de leurs fonds investis dans la plateforme. Et pour ne rien arranger, dans les heures qui ont suivi l’annonce de sa faillite, FTX a été victime d’un piratage.

Le cabinet d’analyses Elliptic estime à 663 millions de dollars, en diverses cryptomonnaies, les sommes qui ont été vidées des portefeuilles FTX : 477 milliards étant allés aux pirates, le reste étant transféré vers des actifs à moindre risque. Valorisée à 32 milliards de dollars une semaine avant la faillite, FTX ne détenait plus, le 10 novembre 2022, que 900 millions de dollars d’actifs pour un passif de plus de 9 milliards de dollars, abandonnant à leur triste sort quelque 100 000 clients.

Un mois après la faillite de FTX, beaucoup d’experts estiment que l’effondrement de l’empire de Bankman pourrait faire un million de victimes dans tous les pays de la planète et dans tous les milieux du hedfund (fonds de couverture à forte rentabilité). Un grand nombre ne s’en relèvera pas. À cela viennent s’ajouter des défaillances en cascade, toujours possibles, comme celle de la plateforme de prêts BlockFi qui vient de déposer le bilan, plus qu’un symbole.

À la suite de son extradition des Bahamas, Samuel Bankman Fried est présenté devant un juge, qui lui signifie les différents chefs d’accusation dont il faisait l’objet : deux chefs d’accusation de conspiration de fraude électronique, deux chefs d’accusation distincts de fraude électronique, un chef d’accusation de conspiration de blanchissement d’argent fiscale, un chef d’accusation de fraude organisée.

Il est remis en liberté le 22 décembre, assigné à résidence avec bracelet électronique, privé de passeport contre une caution de 250 millions de dollars ! Celui qui s’est dit ruiné au moment de son arrestation, ne disposait plus que de 100 000 dollars, ne pouvait s’en acquitter.

Ce sont ses parents, et deux autres personnes, sous couvert d’anonymat, qui vont accepter de signer le document de caution. C’est donc assigné à résidence au domicile de ses parents, avec un bracelet électronique, privé de son passeport, que Bankman va attendre d’être jugé. Comme dans la chaine, ou pyramide de Ponzi, la pyramide de Ponzi FTX avait toujours besoin de plus de clients FTX et de leurs fonds, pour combler les pertes de sa firme de trading.

Alameda Research, la caisse noire de la chaine de Ponzi FTX

Rémunérer les investissements des clients par des fonds venant de nouveaux clients, plutôt que de les rémunérer à partir de placements judicieux est illégal. Cela revient, en effet, à pouvoir offrir à des clients des rendements très élevés, en multipliant le nombre des clients. Ce qui de plus est facilité en aval avec des rendements fictifs proposés élevés.

Tant que le nombre des clients augmente, l’illégalité et l’escroquerie de la démarche n’apparaissent pas. Ce système est non seulement frauduleux mais voué inéluctablement à l’échec. Et ce, pour une raison simple, celle d’une fausse apparence de stabilité, chaque nouveau investisseur étant amputé d’une partie de son capital détourné au profit des anciens expose l’ensemble des investisseurs de la plateforme au risque de tout perdre.

Ce qui arrive lorsque le nombre des nouveaux investisseurs, leur apport est insuffisant pour garantir les rendements qui les ont attirés. Charles Ponzi a donné son nom à ce montage financier qui va se révéler une escroquerie financière dans les années 1920, appelée système de Ponzi, ou encore fraude de Ponzi, pyramide de Ponzi, chaine de Ponzi.

Le dernier à l’avoir utilisée à grande échelle est Bernard Madoff, l’escroc américain, financier respecté de Wall Street, mort en prison le 14 avril 2009, où il purgeait une peine de cent cinquante ans de prison, pour avoir détourné 65 milliards de dollars, en quinze ans, à partir d’une chaine de Ponzi.

Avec Samuel Bankman Fried, l’histoire se répète. Elle commence dès son arrestation lorsqu’il se déclare ruiné n’ayant plus que 100 000 dollars sur son compte. Il semblait s’être trompé alors de quelques 700 000 dollars que les autorités fédérales allaient saisir, sous forme d’actifs et de cash suspectés lui appartenir. Plus de 80 % de cette somme vont permettre une participation de 7,6 % dans Robinhood, une plateforme de trading.

Ces actions se révèlent appartenir à Bankman Fried et au co-fondateur de FTX, Gary Wang. Très vite, les enquêteurs vont mettre en évidence les liens particuliers qui existaient, depuis longtemps, entre FTX et Alameda Research, société de trading créée par Bankman en octobre 2017, qui en détient 90 % des parts. Fin 2017, Alameda avait débuté avec seulement quelques millions de dollars apportés par lui.

Pour se développer, Samuel bankman va emprunter de l’argent et des cryptomonnaies à des riches entrepreneurs de la tech, dont l’estonien Jaan Tallin fondateur de skype, qui lui prête 100 millions de dollars, qu’il récupère au printemps 2018.

Au même moment, les déboires de la cryptomonnaie Ripple mettent en difficulté les principaux traders d’Alameda qui avaient spéculé sur cette cryptomonnaie. S. Bankman Fried en quitte alors la présidence en 2019, la confiant à Caroline Ellison, pour créer FTX. Fin 2021, en retard sur ses objectifs de revenus de 50 millions de dollars, FTX ne va pas hésiter, à partir de faux documents, à afficher de bons résultats pour rassurer les investisseurs éventuels.

Deux jours avant la faillite, le 9 novembre, Caroline Ellison aurait reconnu devant son équipe, qu’elle- même et Bankman avaient décidé de prendre de l’argent des clients de FTXpour rembourser la dette abyssale d’Alameda Research.

Ce qui va la conduire à plaider coupable devant la justice américaine, comme Gary Wang. C’est ce que S. Bankman a refusé de faire. C’est ainsi que 9 milliards de dollars vont lui être transférés, venant de FTX, pour des liquidités inférieures à 500 millions de dollars.

Neuf milliards qui vont donc quasi exclusivement éponger des dettes et rembourser des emprunts. Une première enquête express va montrer qu’Alameda Research avait aussi bénéficié d’une ligne de crédit de 65 milliards de dollars auprès de FTX ! Alors que les sociétés de trading ne peuvent retirer habituellement leur argent tant qu’elles n’ont pas remboursé leurs prêts, Alameda Research pouvait, avec cette ligne de crédit, le faire, qu’elle gagne ou qu’elle perde de l’argent. Elle ne va pas s’en priver.

Dans la logique de la pyramide de Ponzi, FTX se révèle avoir toujours besoin de plus de clients pour combler les pertes d’Alameda Research. Et pour y parvenir, les clients qui voulaient transférer de l’argent vers FTX l’envoyaient à Alameda Research qui le créditait sur des comptes clients FTX. Gros avantage, Alameda Research conservait ces liquidités sur ses comptes. Ce qui va faire de Alameda Research la caisse noire occulte de S.Bankman, et la crypto banque de FTX.

III. UNE FAILLITE QUI CONFORTE LE CARACTÈRE SPÉCULATIF DES CRYPTOMONNAIES

Sans attendre les conclusions d’un procès qui devrait intervenir à la fin de l’année 2023, on peut déjà faire un premier bilan de cette faillite. Comme dans toute crise, et cette faillite en est une sans précédent dans l’écosystème des cryptomonnaies, la faillite FTX en révèle les faiblesses. Faiblesses qui font des cryptomonnaies tout sauf une valeur refuge, sans pour autant les condamner définitivement, en en faisant, prioritairement, des actifs spéculatifs.

Une faillite qui révèle les faiblesses de l’écosystème des cryptomonnaies

Parmi les faiblesses révélées par cette faillite nous avons privilégié celles liées aux asymétries de l’information, qui caractérisent ce marché, et à l’opportunisme des agents qui en est une des conséquences. Utilisant cet opportunisme pour développer ce que l’on peut qualifier une « stratégie des risques cachés ». Stratégie facilitée par l’absence de réglementation, conduisant à ce que certains n’hésitent pas à appeler le far West des cryptomonnaies.

L’opportunisme des agents et les risques cachés, une réalité qui perdure en 2023

L’opportunisme des agents est une des conséquences des asymétries de l’information chères à Georges Akerlof, Prix Nobel d’économie en 2001. Elles se définissent comme une situation où certains disposent d’informations que d’autres n’ont pas, l’opportunisme des agents qualifiant celles ou ceux qui utilisent ces asymétries de l’information à leur profit, n’hésitant pas, si nécessaire, à avoir recours à la triche, comme l’ont montré les travaux de Oliver.Eaton. Williamson, Prix Nobel d’économie en 2009.

Dans le cas de FTX, les asymétries de l’information sont évidentes, S.Bankman Fried a des informations que lui seul connait, comme la décision d’utiliser les fonds des nouveaux clients pour renflouer les caisses d’Alameda Research. Bien évidemment, si les nouveaux clients de FTX en avaient eu connaissance, ils n’auraient pas donné suite à cet investissement. Avec la complicité de Caroline Ellison, il ne va pas hésiter à recourir à la tricherie, falsifiant des documents comptables à des fins personnelles pour éviter tout risque de suspicion.

L’empire FTX va sombrer, sans signe avant-coureur comme cela était aussi le cas avec Enron, autre affaire illustrant cet opportunisme et cette tricherie. Enfin, cet opportunisme est d’autant plus efficace que l’agent, Bankman Fried par exemple, beau et riche, est diplômé des meilleures universités américaines. Enfin, la société de trading de FTX, Alameda Research, très bien notée par les agences de notation, réalisant 1 milliard de dollars de profit en 2021.

Toutes les grandes fraudes ou faillites frauduleuses vérifient, dans ses grandes lignes, le parcours de FTX. La question qui se pose alors est comment mettre fin à cet opportunisme. Seule certitude, cela prendra du temps lorsque l’on se rappelle qu’aux États-Unis, par exemple, moins d’une plateforme sur dix est régulée et/ou surveillée par la Securities and Exchange Commission.

Enfin, ne jamais oublier que réduire les risques cachés ne veut pas dire y mettre fin, il y aura toujours des risques cachés et tous aussi ne sont pas intentionnels. Au mieux, on peut à moyen terme espérer inverser la tendance. C’est pourquoi cette faillite est un coup très sévère aux cryptomonnaies et à leur écosystème.

Mettre fin au far West des cryptomonnaies en les régulant

Avant la faillite de FTX, le président de la SCE, Gary Gensler, avait tiré la sonnette d’alarme, en déclarant : « Nous avons un marché des cryptos où de nombreuses devises peuvent être des titres non enregistrés, sans déclarations obligatoires ni surveillance du marché.

Cela laisse les prix ouverts à la manipulation. Cela rend les investisseurs vulnérables», déclaration on ne peut plus prémonitoire. Gary Gensler appelant alors le congrès à doter le régulateur de davantage de pouvoirs. Comme déjà souligné, Samuel Bankman lui-même avait appelé à plus de réglementation.

Depuis la faillite de FTX, l’appel à la réglementation se généralise. Aux États-Unis, le Congrès se dit prêt à légiférer pour encadrer ce secteur et Gary Gensler, toujours lui, insiste sur la nécessité de doter la SCE de plus de moyens pour assurer sa mission de surveillance. Pour beaucoup d’observateurs, ce dont on a besoin ce sont de règles globales. Et ils ont raison.

C’est pourquoi, Stephan Berger, député européen et rapporteur du règlement MiCA, règlement qui encadre les cryptomonnaies, en vigueur depuis début 2023, mais entrant en application le 17 janvier 2025, appelait à un MiCA mondial, ajoutant que « l’Europe a fait le premier pas, c’est maintenant aux États-Unis ».

Si l’Europe a été si vite à réagir c’est sans doute parce que les géants des cryptomonnaies se tournent désormais vers l’Europe pour trouver de nouveaux marchés. Les optimistes verront dans cette double démarche le signe d’une régulation en marche.

Les pessimistes, dont je fais partie, constateront que ce n’est pas en rappelant qui doit désormais agir que l’on donne des garanties aux marchés. Comme toujours avec l’administration, on avance à la vitesse de l’escargot, près de deux ans pour mettre en application un texte voté début 2023. On peine à imaginer quelle sera alors la mise en application d’un MiCA mondial ?

Une faillite qui met à mal le statut de valeur refuge du Bitcoin, les banques centrales redécouvrant les vertus de l’or

Dans une interview accordée à la télévision néerlandaise, le 22 mai 2022, la Présidente de la Banque centrale européenne (BCE), Christine Lagarde, déclarait : « Ma très humble opinion est que les cryptoactifs ne valent rien, ils ne sont fondés sur rien, ils ne se rattachent à aucun actif sous-jacent qui pourrait apporter la sécurité ».

Si les cryptomonnaies en général, le Bitcoin en particulier, ont longtemps bénéficié de taux négatifs, leur permettant de connaitre des taux records, 69 000 dollars en novembre 2021, les cours du Bitcoin n’ont cessé ensuite de baisser, revenant sous les 30 000 dollars, puis sous les 20 000.

Particulièrement allergique à la remontée des taux d’intérêt, les cryptomonnaies ne semblent plus bénéficier de l’attractivité des monnaies traditionnelles. Et l’effondrement des cours du Bitcoin va donner un premier coup d’accélérateur à la demande d’or, venant des banques centrales.

La guerre en Ukraine sera à l’origine d’une seconde accélération des cours de l’or, et ce, bien avant la faillite de FTX. Faillite qui va conduire les banques centrales à redécouvrir une fois de plus les vertus du métal jaune. Ce qui va les conduire à augmenter encore leur demande.

Pareil phénomène avait déjà été constaté lors de la crise financière et la faillite de Lehman Brothers. Et dès l’annonce de cette faillite l’or retrouvait son rôle de valeur refuge. On fait donc le même constat aujourd’hui avec la faillite de FTX. Si en 2020, la demande d’or venant des banques centrales est au plus bas depuis 2009, cette demande s’accélère en 2021 frôlant les 500 tonnes.

En 2022, elle atteint 1135,7 tonnes (World Gold Focus). À chaque fois qu’il a fallu faire un choix, dans une situation de crise, entre le Bitcoin et l’or, jamais ce choix a été celui du Bitcoin, bien au contraire. Bien sûr, cela se retrouve dans l’évolution du cours de l’or.

Comme toute matière première, l’or est un marché, dont l’offre est relativement constante, de l’ordre de 4750 tonnes, dont un quart environ est destiné à répondre à la demande des Banques centrales. En dépit d’activité record dans les mines d’extraction, en 2022, l’offre n’a augmenté que de 2 %.

Un marché donc où l’offre est contrainte, faisant de la demande la variable d’ajustement du prix de l’once d’or. Lorsque la demande augmente, les prix augmentent, et lorsque la demande baisse, les prix baissent. C’est pourquoi les cours repassent à la hausse depuis janvier 2023, progressant de 20 % sur le seul mois de février.

Les cours de l’or ne sont pas volatiles. En absence de crise, ils sont au plus bas, au plus haut en pleine crise. La Valeur refuge par excellence. Ce que n’est pas et n’a jamais été le Bitcoin, n’ayant pas su ou pu se montrer une valeur refuge, au cours de la dernière décennie.

Et ce, malgré les nombreuses crises qui ont affecté l’économie mondiale au cours de la période. Une publication de l’Institut de l’épargne immobilière, portant sur la période 1981-2021, avait calculé que, sur cette période, malgré une inflation moyenne de 2.5 %, le cours du précieux métal jaune avait progressé annuellement de 3,7 %, malgré une perte de 40 % en un peu plus de 3 ans, entre octobre 2012 et décembre 2015.

CONCLUSION GÉNÉRALE

Il est trop tôt pour tirer des conclusions définitives de la faillite de FTX. Cependant, nous pouvons dès maintenant conclure comme suit :

-

la faillite de FTX est frauduleuse, difficile de le contester, comme continue à le faire S.Bankman Fried, bien que deux de ses proches, Caroline Ellison et Gary Wang, aient décidé de plaider coupables des principaux chefs d’accusation pour lesquels ils sont poursuivis. Faillite frauduleuse qui repose sur une stratégie ancienne et bien connue des initiés, dite pyramide de Ponzi. La croissance exponentielle de l’empire de S.Bankman aurait dû interroger, lever quelques doutes. Et c’est l’inverse que l’on observe, illustrant on ne peut mieux l’« opportunisme williamsonien », toujours aussi présent dans la vie des affaires ;

-

cette faillite fragilise, encore davantage, un écosystème des cryptomonnaies déjà mal en point. Un point positif cependant, celui de tourner la page sans doute définitivement d’un Bitcoin concurrent du dollar ou de l’euro comme le montre le retour en force de l’or comme valeur refuge. Pour autant, cela n’annonce pas nécessairement à court et moyen termes la fin des cryptomonnaies. Cette faillite les officialise indirectement comme des actifs spéculatifs, à fort potentiel si on sait les garder un certain temps. C’est sans doute pour elles moins prestigieux, mais aussi moins dangereux, si on se projette dans le long terme.

RECOMMANDATIONS

-

réguler les cryptomonnaies est une nécessité, mais cela prendra du temps si on veut parler d’une seule voix. Certes l’Union européenne vient de prendre une décision forte dans ce domaine, mais à échéance 2025. En attendant, il faut donc rester plus que vigilant si on ne veut pas connaitre de nouvelles pyramides de Ponzi ;

-

les plus attirés par les cryptomonnaies, et le Bitcoin en particulier, sont les jeunes, en Afrique et au sein de l’UE, pas nécessairement pour les mêmes raisons. Il est donc urgent de les mettre en garde contre les risques qu’ils prennent. La faillite de FTX permet, grandeur nature, de leur rappeler qu’en cas de faillite, les victimes n’ont guère de recours à espérer, mais là encore cela risque de ne pas être suffisant.

ÉLÉMENTS BIBLIOGRAPHIQUES

-

Aglietta Michel/Valla Natacha « Le Futur de la monnaie » , Ed.Odile Jacob2021.

-

Finances et développement/FMI/ septembre 2022. « La révolution des monnaies ».

-

Politique Internationale, dossier spécial « Le billet de banque face aux nouvelles monnaies », numéro 170 /2020-2021/.

-

Vedie Henri-Louis : Mini manuel d’économie industrielle, Dunod 2012.

-

Vedie Henri-Louis : « Les cryptomonnaies, unité de compte ou monnaie cryptée : le cas du Bitcoin et de la Libra ». Policy Brief, novembre 2019. Policy Center for the New South.

-

Vedie Henri-Louis : « Le Bitcoin, une monnaie virtuelle spéculative, pas une alternative à la monnaie centrale ». Policy Brief, mai 2021. Policy Center for the New South.

-

Vedie Henri-Louis : « L’émergence des cryptomonnaies en Afrique : réalité ou surévaluation », Research Paper, décembre 2022. Policy Center for the New South.