Publications /

Policy Brief

Si l’année 2021 fut marquée, dans une situation de rattrapage économique post-Covid, par la progression des cours de la quasi-totalité des matières premières agricoles, minérales ou énergétiques, tel ne fut pas le cas pour 2022, caractérisée, au contraire, par une grande hétérogénéité de trajectoires. Le déclenchement de la guerre en Ukraine a certes conduit à une élévation forte de nombreux produits de base en raison du poids de la Russie, de l’Ukraine voire du Belarus, dans la production mondiale. Néanmoins, ce sont l’imposition, ou non, de sanctions commerciales et financières envers les entreprises exportatrices russes ainsi que la mise en œuvre de mesures de représailles par Moscou qui ont fondamentalement déterminé la trajectoire haussière ou baissière des prix. Tout ne s’expliquait cependant pas par la situation géopolitique, la macroéconomie mondiale reprenant quelque peu ses droits au second semestre 2022. L’appréciation du dollar sur une majeure partie de l’année a ainsi pesé sur les prix, tout comme les incertitudes économiques et sanitaires en Chine et les doutes relatifs à la politique zéro-Covid décrétée par Pékin jusqu’en décembre. Alors que le conflit entre la Russie et l’Ukraine devrait perdurer, ces mêmes variables détermineront en large part la physionomie des marchés en 2023 dans une situation macroéconomique déprimée.

INTRODUCTION

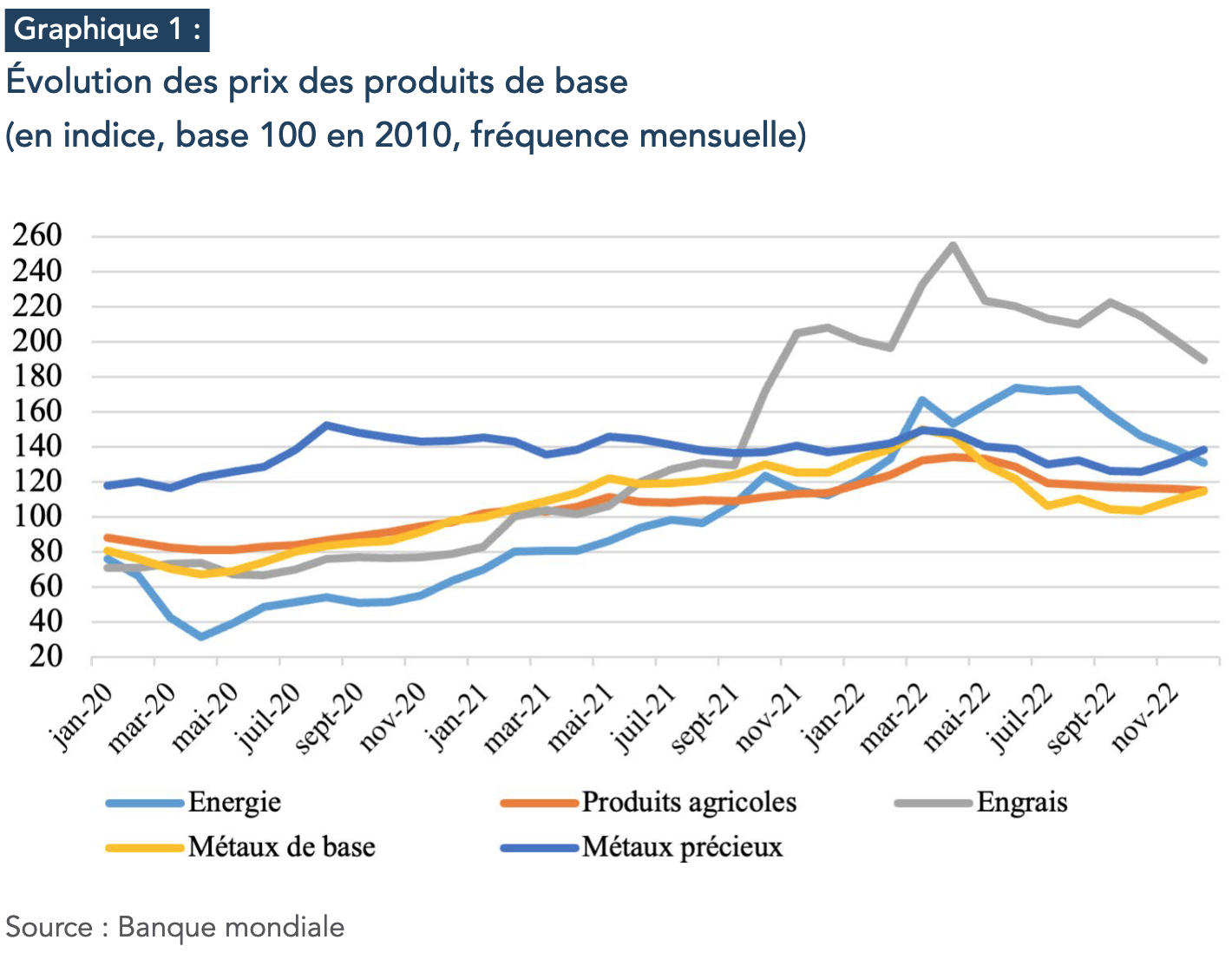

Marquée par l’invasion de l’Ukraine par la Russie et ses multiples conséquences sur l’offre de matières premières stratégiques, mais également par les nombreuses hausses des taux décrétées par la Réserve fédérale américaine, ainsi que par la persistance des vagues épidémiques de Covid-19 et les doutes sur l’activité économique en Chine, l’année 2022 fut assurément chaotique, plongeant de nouveau les acteurs économiques dans une incertitude marquée. Si les prix de l’énergie ont globalement progressé entre janvier et décembre 2022 – +8 % selon l’indice de la Banque mondiale (BM) –, tel ne fut pas le cas pour les autres grandes catégories de matières premières (produits agricoles, engrais, métaux précieux et de base) s’inscrivant toutes en baisse. En raison de la très forte élévation des cours enregistrée en 2021 et malgré des perspectives macroéconomiques bien ternes pour 2023, ces replis ne doivent pas être interprétés comme le signe de marchés mondiaux de matières premières atones : en décembre 2022, le niveau des cours demeurait, en moyenne, relativement élevé.

Dans ce panorama général, une distinction doit être faite entre le marché du gaz naturel, d’une part, et ceux des autres produits de base, d’autre part, en raison de la forte dépendance européenne aux approvisionnements russes, mais également de l’importance des effets de contagion des prix gaziers sur ceux de nombreuses autres matières premières.

LES EFFETS DIFFÉRENCIÉS DE LA GUERRE EN UKRAINE SUR LES MARCHÉS DE L’ÉNERGIE

Selon les statistiques de la Banque mondiale, le prix du Henry Hub (la référence gazière nord-américaine) est passé d’une moyenne de 4,33 USD par million de British thermal units (Mbtu) en janvier 2022 à 5,50 USD (Mbtu) en décembre, soit une hausse de 27 % sur la période. Celui du Title Transfer Facility (TTF) – utilisé comme référence de prix pour l’Europe continentale – a enregistré une progression similaire, s’affichant à 36,04 USD/Mbtu1 en décembre, contre 28,26 USD/Mbtu en janvier précédent. Ces valeurs mensuelles ne sont toutefois que le pâle reflet de la réalité du marché du gaz européen. Des prix records ont en effet été atteints en août, à quelque 70 USD/Mbtu. En prix journaliers, des valeurs bien plus importantes ont pu être enregistrées : le 26 août, le contrat à terme du TTF pour l’échéance février 2023 négocié sur la bourse américaine de l’Intercontinental Exchange (ICE) s’échangeait autour de 340 EUR par mégawatts-heure (MWh) – l’équivalent de 100 USD/Mbtu2 –, un niveau bien plus important que celui observé en mars, quelques jours après déclenchement de la guerre en Ukraine, à quelque 230 EUR/MWh (73 USD/Mbtu3). Malgré un effondrement en décembre 2022 à la faveur d’un hiver doux en Europe, les cours gaziers se sont inscrits en hausse sur l’année mais également, en moyenne annuelle, par rapport à 2021 : +65 % pour le Henry Hub et +150 % pour le TTF.

La raison de cette explosion des prix du gaz en Europe est bien connue. Dépendante à près de 40 % des importations russes, l’Europe a dû faire face à la baisse rapide, voire la cessation, des livraisons transitant par les gazoducs Yamal Europe, Brotherhood, NordStream 1 ou Turkstream. Malgré les approvisionnements provenant de Norvège ou d’Algérie, elle s’est logiquement reportée sur le gaz naturel liquéfié (GNL) américain et qatari, dans une moindre mesure. Non anticipés, ces achats ont été réalisés majoritairement sur le marché spot, ce qui explique cette envolée des cours. En raison de l’importance de la demande européenne, celle-ci s’est diffusée à la quasi-totalité des cours au comptant, l’essentiel du marché du GNL fonctionnant néanmoins sous le régime de contrats pluriannuels à prix indexés.

Au regard de cette crise énergétique majeure, l’important n’est cependant peut-être pas tant cette élévation des prix stricto sensu que sa dimension quasi-systémique. Outre l’effet de diffusion sur le marché international du GNL évoqué précédemment, leur hausse s’est en effet largement répercutée sur les tarifs de gros de l’électricité en Europe en raison de l’application du mécanisme de « merit order » et de la quasi-indexation des prix qui en découle. Le cours spot de l’électricité a ainsi atteint près de 740 EUR/MWh fin août et plus de 1 300 EUR/MWh pour certains prix à terme. Par ailleurs, l’élévation des prix gaziers s’est largement reportée sur ceux des fertilisants et notamment celui de l’urée utilisant le gaz naturel comme intrant principal. Ainsi, toujours selon les chiffres agrégés de la Banque mondiale, les cours de cet engrais ont atteint un niveau record en avril 2022 à 925 USD/t. À titre de comparaison, ils s’étaient établis à 785 USD/t en août 2008, à l’acmé de ce qui était alors considéré comme un super-cycle des matières premières. Un net repli a néanmoins pu être observé en fin d’année, dans le sillage de celui du gaz. L’urée voyait ainsi son prix croître de 45 % entre 2021 et 2022, mais se contracter de près de 40 % entre janvier et décembre 2022.

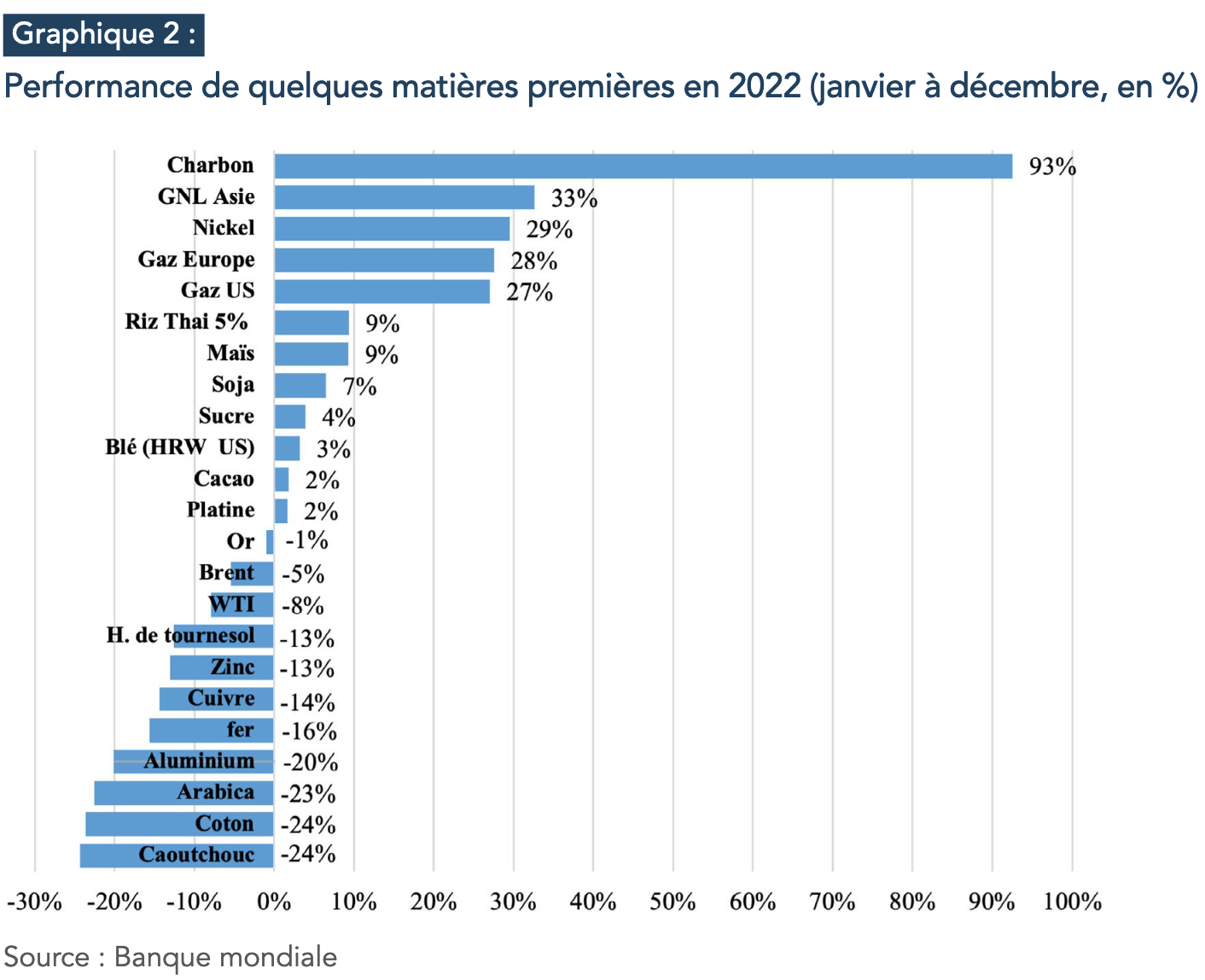

Événement central de l’année 2022, la guerre en Ukraine ne peut être considérée comme l’élément déclencheur de la crise du gaz et de l’électricité. Puisant, en Europe, ses racines profondes dans les mécanismes de formation des prix de l’électricité et dans une transition énergétique aux consonances souvent politiques et non économiques, souffrant d’un manque de vision stratégique et de concertation, cette dernière s’est en effet amorcée à l’été 2021. À titre d’exemple, le cours au comptant de l’électricité dépassait le seuil de 70 EUR/MWh en juin 2021 et atteignait un premier pic à près de 400 EUR/MWh à la fin du mois de décembre de cette même année. L’Europe n’a pas été la seule région du monde touchée, dès cette période, par cette crise énergétique, la Chine subissant également les effets d’une insuffisance de génération électrique provenant des énergies renouvelables. Dans une stratégie très inhabituelle de gas-to-coal switching, le charbon thermal a également largement profité de la crise énergétique européenne et de ses répercutions internationales. En raison de la cherté du gaz, les acheteurs internationaux se sont reportés sur le charbon pourtant voué aux gémonies quelques mois auparavant, contribuant au redressement spectaculaire de son prix. En référence franco à bord (Fob) Newcastle, son prix s’est en effet engagé sur un chemin haussier dès l’automne 2020 et ne l’a guère quitté avant mars 2022 où il s’établissait à plus de 420 USD/t. Il a atteint un record historique quelques mois plus tard, le 5 septembre à près de 460 USD/t, ce qui lui offrait alors une progression de pas moins de 169 %. Il progressera, en définitive, de 93 % entre janvier et décembre 2022, et de 150 % entre 2021 et 2022.

Il va sans dire que les prix pétroliers ont, eux aussi, fortement réagi à l’invasion de l’Ukraine, mais le marché du brut, plus mondialisé, indépendant des problématiques de génération électrique et moins tributaire des exportations russes n’est pas celui du gaz. Ainsi, si les cours du West Texas Intermediate (WTI) ou du Brent ont largement progressé en mars puis au début du mois de juin – ils dépassaient alors 120 USD/bbl –, ils ont reculé de 8 % et 5 % ; respectivement, entre janvier et décembre 2022.6 Sous l’effet des sanctions occidentales, le cours de l’« Oural », la référence du brut russe, a non seulement baissé mais a également vu son différentiel vis-à-vis du Brent s’accroître fortement. Début janvier 2022, l’écart de prix en faveur de ce dernier avoisinait 2 USD/bbl contre près de 30 USD/ bbl, une année plus tard. Les mesures commerciales envers Moscou se sont accumulées. Le 8 mars, l’administration Biden adoptait un décret (executive order n°14066) prohibant les achats américains de gaz, pétrole et charbon russes. Le 3 juin, l’Union européenne (UE) annonçait vouloir stopper ses importations de brut en provenance de ce pays à un horizon de 6 mois et celles de produits raffinés en février 2023. Début septembre, le groupe du G7 et l’Europe se sont en outre entendus sur le principe d’un plafonnement à 60 USD/bbl des prix du brut russe. Entré en vigueur en décembre 2022, cet accord vise à pénaliser financièrement Moscou sans créer de tensions sur l’offre mondiale. En dépit de la décision de l’OPEP+ prise début octobre de réduire sa production de 2 millions de barils/jour7, l’assombrissement des perspectives macroéconomiques, dans le contexte d’une inflation persistante et d’un resserrement monétaire aux États-Unis comme en Europe, d’une part, et de la politique zéro-Covid en Chine, d’autre part, a toutefois largement contribué à faire refluer les cours du Brent comme du WTI sur le second semestre 2022.

UNE CRISE GÉOPOLITIQUE ET ÉNERGÉTIQUE AUX EFFETS SYSTÉMIQUES ?

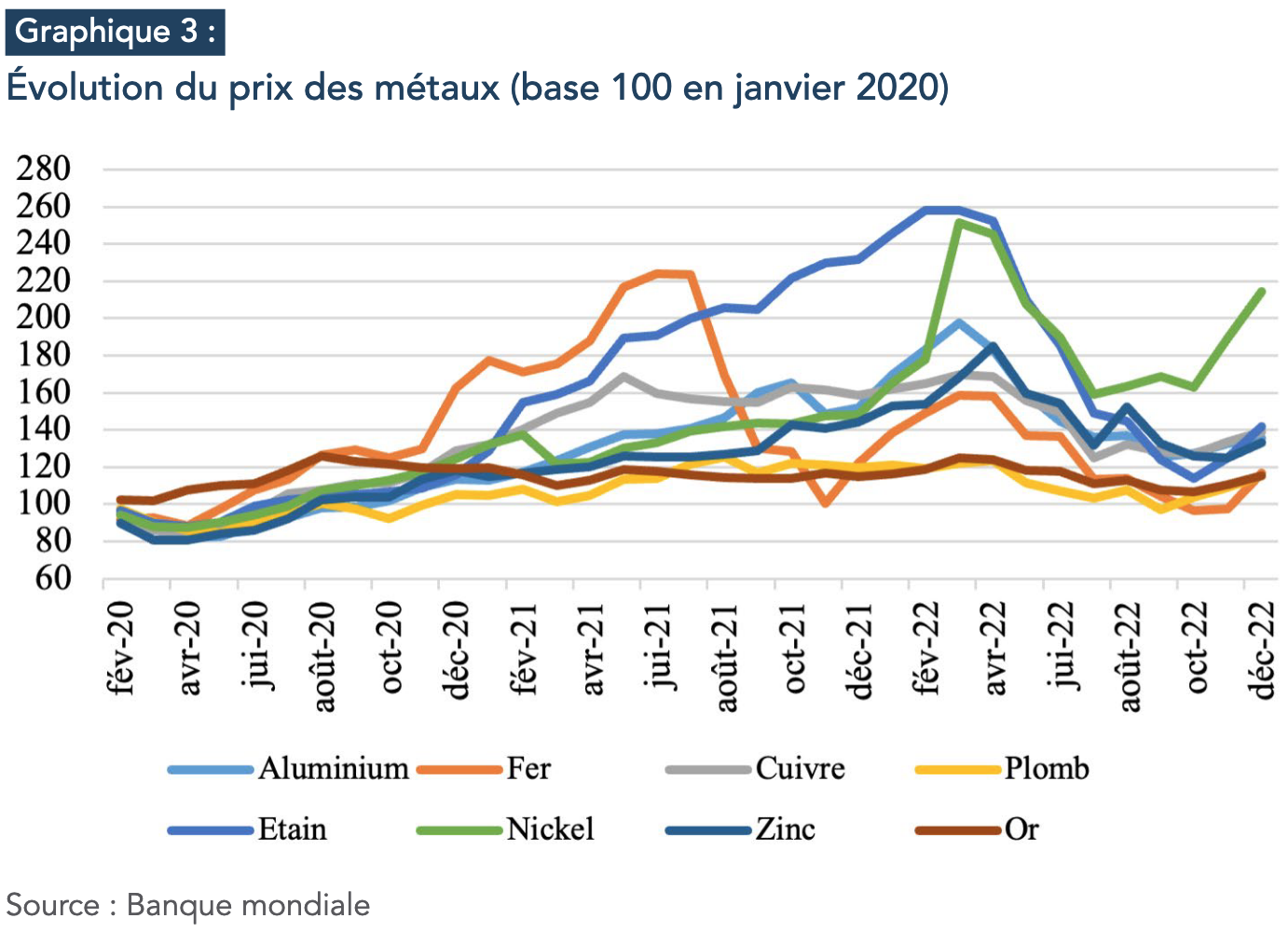

Qu’ils proviennent de l’électricité, des carburants ou des engrais, d’autres effets de contagion « de second rang » ont aussi pu être observés au cours de cette année 2022, renchérissant les coûts de production des entreprises utilisatrices au point, parfois, de peser lourdement sur une offre devenue non rentable (Jean & Jégourel, 2022). Ce fut notamment le cas pour l’industrie européenne de l’aluminium ou du zinc, particulièrement énergo-intensives et très largement pénalisées par la hausse des prix de l’électricité dans un environnement international fortement concurrentiel. À l’instar du gaz ou du pétrole, la guerre en Ukraine ne pouvait qu’inquiéter les acheteurs industriels de métaux et ce, en raison de l’importance de l’offre des productions russes d’aluminium, de nickel, voire de cuivre.8 Ainsi, l’ensemble des métaux de base ont connu une singulière envolée de leurs cours au début du mois de mars. Le nickel atteignait même, en séance, le niveau stratosphérique de 100 000 USD/t sous l’effet d’un short squeeeze à l’encontre du producteur chinois Tsingshan, empêtré dans des positions spéculatives vendeuses de large ampleur. Pour les mêmes raisons, les métaux précieux ont également vu leur cours fortement croître en cette fin d’hiver 2022. Valeur refuge par excellence, l’or a ainsi franchi brièvement le seuil historique des 2 000 USD l’once le 8 mars. Pénalisé, en tant qu’actif « financier » ne servant pas d’intérêt, par la hausse des taux américains, il se repliait certes très légèrement entre janvier et décembre mais demeurait à des niveaux historiquement élevés, à quelques 1 800 USD l’once.

Après les fortes hausses enregistrées en 2021, ces tensions du printemps 2022 ne durèrent cependant pas, les lois de la macroéconomie mondiale effaçant alors quelque peu les déterminants géopolitiques. Les métaux de base et l’or furent en effet sanctionnés, à l’instar du pétrole, par les hausses répétées des taux directeurs de la Réserve fédérale américaine (Fed), et par l’appréciation consécutive du dollar sur une large partie de l’année 2022. Ce fut, plus globalement, le ralentissement de l’activité économique qui a pesé sur les cours, alors même que la plupart des métaux industriels en provenance de Russie, certes parfois délaissés par les acheteurs internationaux, ne firent pas l’objet de sanctions commerciales. Comme toujours, la vigueur de la demande chinoise concentra les regards du marché et elle ne rassura guère en raison de l’affirmation de la politique zéro-Covid de la Chine jusqu’aux premiers jours de décembre. Le soutien accordé par la Banque populaire de Chine à son économie par une politique monétaire à contrecourant des États-Unis ou de la zone Euro a cependant donné quelque soutien aux prix de ces métaux. Ballotés entre les décisions de la Fed et la situation sanitaire chinoise, ils connurent un rebond à l’automne. Il n’a cependant pas empêché une performance négative sur l’année. Toujours selon les statistiques de la Banque mondiale, le cours de l’aluminium s’est ainsi contracté de plus de 20 % entre janvier et décembre 2022, le zinc de 13 % et le cuivre de 14 % environ. Cela n’était rien en comparaison de l’étain qui a plongé de près de 42 % sur cette période, alors qu’il avait été le métal de base dont la progression avait été la plus forte en 2021. En définitive, seul le nickel a connu une élévation de ses prix en 2022. Le potentiel de croissance de sa demande sur le segment des batteries Lithium-ion l’expliquait assez largement. (Jégourel, 2022b)

La crise énergétique que l’Europe connait laissera assurément de profonds stigmates sur des pans de l’industrie de cette région du monde, alors même que Bruxelles et les gouvernements des pays-membres semblaient s’être engagés dans une stratégie de reconquête. Si – au-delà des ménages et malgré les différentes mesures de boucliers tarifaires ou de subvention mises en place –, de très nombreux secteurs d’activité ont subi de plein fouet l’élévation des prix de l’énergie, la métallurgie européenne a assurément payé un des tributs les plus lourds. À l’instar d’Aluminium Dunkerque en France, de nombreuses fonderies ont ainsi dû réduire fortement leur activité sous l’effet de la nette hausse des prix de l’électricité. Ainsi, selon les données de l’International Aluminium Institute (IAI), la production d’aluminium d’Europe centrale et de l’Ouest s’est établie à 1,2 Mt sur la période allant de juillet à novembre 2022, soit une baisse de 13 % par rapport à la même période de 2021. L’offre chinoise progressait, elle, de plus de 6 %, ce qui n’a évidemment pas été sans incidence sur les marchés mondiaux. Bien que la balance commerciale sur l’aluminium primaire (HSCode 7601) demeure déficitaire pour la Chine, elle s’est fortement réduite sur les onze premiers mois de l’année 2022, à la faveur d’une substantielle augmentation des exportations : celles-ci se sont établies à près de 4 Mt de janvier à novembre 2022 contre un peu moins de 1,5 Mt sur la même période de 2021.

VERS UNE STABILISATION DES MARCHÉS AGRICOLES ?

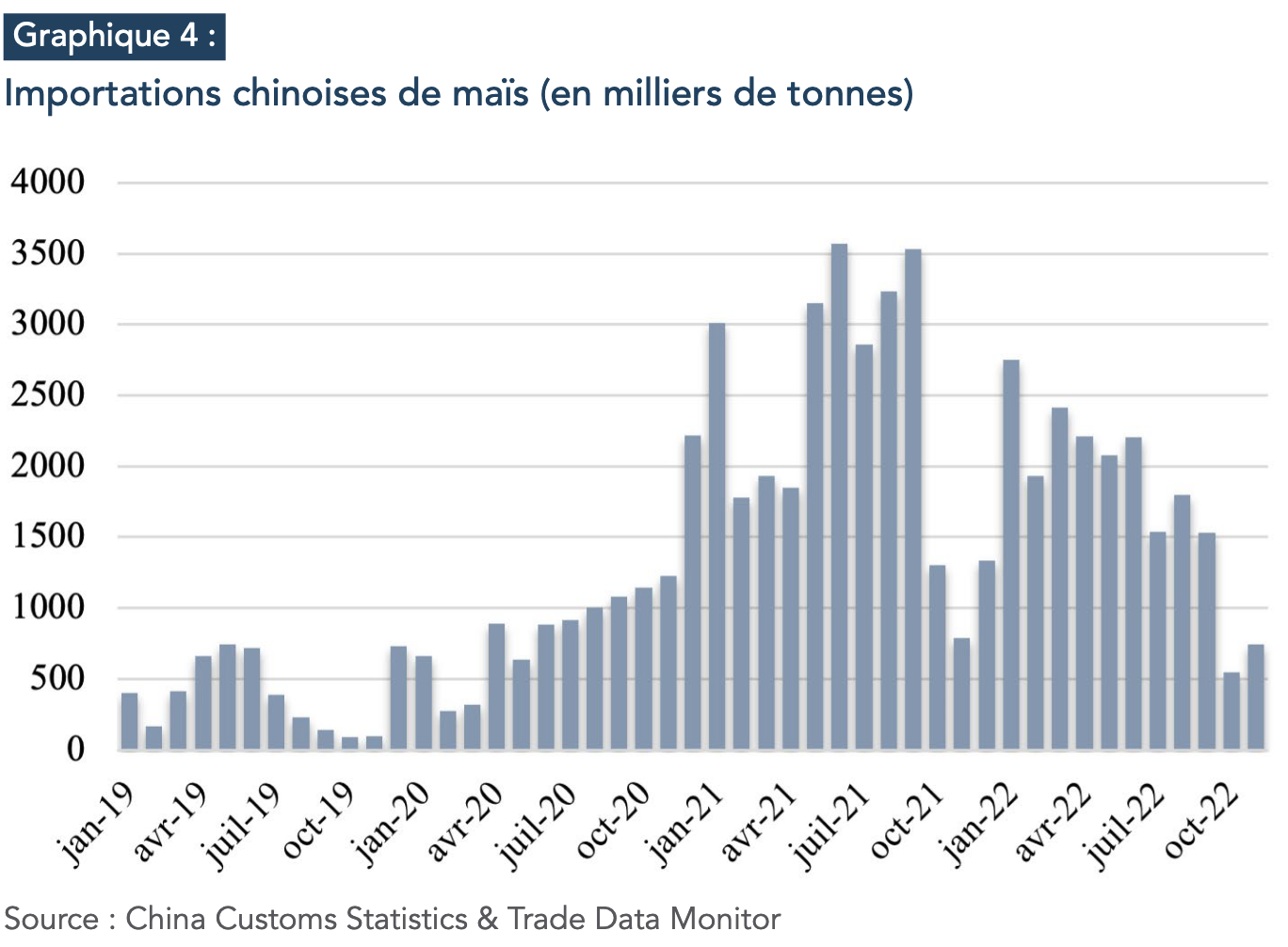

La décision de la Russie d’envahir son voisin ne pouvait aussi qu’inquiéter les marchés mondiaux des grains. En 2021, l’Ukraine a exporté un peu moins de 25 Mt de maïs, ce qui la plaçait au quatrième rang des exportateurs mondiaux derrière les États-Unis (69 Mt), l’Argentine (40 Mt) et habituellement le Brésil. Représentant quelque 14 % du marché, elle influence les échanges internationaux et le blocage, dès février9, de ses ports de la mer Noire par la Russie – et notamment celui d’Odessa10 – a logiquement renchéri le prix mondial des céréales, mais également celui de l’huile de tournesol. Sur le marché de Chicago, le maïs a ainsi atteint un plus haut niveau en dix ans, à 814 US cents par boisseau (USc/bu), le 28 avril, tandis que le blé tendre à Chicago s’était affiché plus de 1 300 USc/bu11 en mars, effaçant ainsi les records de 2008. Face à l’impossibilité de compenser ce blocus par le transport routier ou les voies fluviales et au risque une crise alimentaire mondiale, des négociations furent engagées avec Moscou. Elles conduisirent à la signature, le 22 juillet 2022, de « l’initiative céréalière de mer Noire ». Initiative qui sera toutefois dénoncée par la Russie le 29 octobre, avant qu’elle ne revienne sur ses positions quelques jours plus tard. Selon les données commerciales ukrainiennes, les exportations de maïs, tous modes de transport confondus, de juillet à novembre 2022, ont plus que doublé par rapport à l’année précédente pour atteindre 7,7 Mt, tandis que les exportations de blé, à 5,4 Mt, représentaient moins de la moitié du niveau de l’année précédente. Au regard de cette dernière céréale, les enjeux se situent cependant davantage du côté de la Russie, premier exportateur mondial avec 33 Mt en 2021 (sur un total de 196 Mt). Or, pour la campagne 2022/23, la production dans ce pays, comme pour les producteurs de l’hémisphère Nord, s’est avérée particulièrement favorable, ce qui expliquait un reflux des cours au printemps. En dépit d’importantes révisions à la baisse en Europe et aux États-Unis, dues aux effets de la sècheresse estivale sur la production de maïs, elles furent confirmées, la Russie devant enregistrer une récolte record de quelque 150 Mt de céréales, dont 100 Mt de blé.

Dans l’hémisphère Sud, toutefois, des divergences importantes entre pays producteurs ont pu être remarquées. La production brésilienne de blé devrait atteindre un niveau record de 9,4 Mt – ce qui lui permettra de réduire sensiblement ses importations – et celle de maïs s’établir à 126 Mt en 2022, selon le Département américain de l’agriculture (USDA12), contre 113 Mt l’année précédente. Il en allait de même pour l’Australie dont la production de blé était attendue à 36,6 Mt. À l’inverse, l’Argentine devrait voir ses exportations divisées de moitié, passant de 14,5 millions de tonnes en 2021/22, à 7 Mt en 2022/23, et ce en raison d’un hiver particulièrement sec.

De l’initiative mer Noire aux volumes de production : les conditions de l’offre justifiaient que les prix refluassent largement depuis les sommets de mars. Ainsi, sur le marché de Chicago, le contrat sur le blé tendre américain se traitait, pour l’échéance mars 2023, à quelque 790 US Cents/bu à la fin du mois de décembre 2022, soit une hausse très relative de 5 % depuis les premiers jours de janvier et une baisse de 44 % par rapport au 7 mars. À cette même date, le maïs avait, lui, gagné en revanche 15 % par rapport au 3 janvier 2022 et perdu 16 % en comparaison de son plus haut niveau d’avril.

Le coton a, pour sa part, particulièrement souffert en 2022, passant d’une moyenne de 2,91 USD/kg en janvier à 2,21 USD/kg en décembre, soit un recul de 24 % sur la période. Sur l’ICE, le contrat de référence a enregistré une baisse de plus de 26 % entre les premiers jours de janvier et la fin décembre où il s’affichait à 83 USc/lb. Une fois encore, un pic a été observé au printemps, en raison de l’élévation du prix des engrais et de conditions météorologiques peu favorables, mais il fut immédiatement suivi d’une importante glissade dans un contexte de faible demande de la part des principaux pays consommateurs que sont la Chine, l’Inde, le Pakistan ou le Bengladesh. Outre la politique sanitaire stricte adoptée par Pékin, ce furent l’élévation des prix de l’énergie pesant sur les marges des filatures, l’appréciation du dollar, voire l’affaissement des réserves en devises, qui précipitèrent le coton sur ce chemin nettement baissier. Si les cours du cacao ont pu éviter une telle décrue, tel ne fut pas le cas pour le café Arabica, en repli de 23 %, en moyenne, entre janvier et décembre 2022.

QUELLES PERSPECTIVES POUR 2023 ?

Si l’on excepte le gaz naturel, et sous l’hypothèse bien probable d’une persistance du conflit en Ukraine, les marchés mondiaux ne devraient pas placer l’année 2023 sous les meilleurs auspices. Le ralentissement de la hausse des taux de la Fed est certes un élément favorable, mais il est raisonnable de penser qu’il est désormais pleinement intégré dans les anticipations des opérateurs, et donc dans les prix des commodities. Les perspectives macroéconomiques sont, quant à elles, particulièrement moroses et devraient logiquement lester les cours. La Banque mondiale anticipe ainsi une croissance économique mondiale de 1,7 % en 2023, de 0,5 % pour les économies avancées et de 4,3 % pour celles en développement ou émergentes (des statistiques largement révisées à la baisse depuis les premières prospectives). Cette situation pourrait perdurer, cette organisation prévoyant une reprise très graduelle et des effets particulièrement délétères pour les pays les moins avancés. Les prix de la plupart des matières premières devraient donc se stabiliser, voire décroître pour les plus « substituables » d’entre elles ou les plus exposées à la demande industrielle. Une cessation de la guerre en Ukraine pourrait, à l’inverse, créer un puissant appel d’air, mais ce scénario apparait quasiment impossible si l’on se réfère au changement de tactique et de commandement des forces armées russes décidé par Moscou en janvier 2023.

Bien que l’Europe ait entamé l’hiver dans des conditions favorables (douceur des températures et stocks pleins), d’importantes difficultés demeurent et le marché du GNL s’en fera logiquement le reflet. Selon l’Agence internationale de l’énergie (AIE), l’éventuelle conjonction de facteurs défavorables (blocage total des gazoducs russes et accroissement de la demande de GNL par la Chine) pourrait conduire l’Union européenne à manquer de gaz à hauteur de 27 milliards de mètres cubes en 2023, ce qui nécessiterait des mesures supplémentaires de modération de sa consommation. Le cas échéant, les prix du GNL pourraient de nouveau s’envoler et avoir, comme en 2022, des effets systématiques tant à l’échelle des autres produits de base que celles des pays importateurs, en développement notamment. Une forte volatilité doit donc en conséquence être anticipée.

CONCLUSION

Sans que cela ne puisse surprendre, la guerre en Ukraine et les sanctions économiques et financières qui s’en sont suivies se sont avérées être un choc d’offre majeur sur les marchés mondiaux de matières premières. Révélatrice de l’impréparation européenne et d’une absence de vision stratégique partagée, la crise énergétique n’est pas achevée et elle ne pourra, sans une configuration défavorable, qu’accroître l’instabilité des cours des produits de base. Bien qu’installés à des niveaux élevés, les prix des grains se sont dans l’ensemble contractés au cours du second semestre 2022, à la faveur de récoltes favorables – voire records – dans un certain nombre de pays producteurs. Les effets du réchauffement semblent néanmoins chaque année plus prégnants et il faudra espérer qu’ils ne se fassent guère ressentir en 2023.

La guerre en Ukraine et l’élévation des prix du gaz qu’elle a provoquée ont et auront des effets contrariés sur la transition énergétique, amplifiant l’urgence de davantage recourir aux énergies bas carbone tout en « relégitimant », dans certains pays, le redéploiement du charbon qui fut assurément un des grands « gagnants » de 2022. Ceci démontre, si besoin était, que les conférences internationales sur le climat doivent plus que jamais se coupler avec des négociations de grande ampleur sur les produits de base, à l’instar de celles qui fondèrent le multilatéralisme au lendemain de la Seconde Guerre mondiale. Sécurités énergétique et alimentaire devraient en être l’objet (Jégourel, 2022c), au profit notamment des pays les plus vulnérables aux effets du changement climatique. Si l’on excepte les initiatives ponctuelles visant à répondre, telle l’initiative céréalière de la mer Noire, à des situations de crises aigues, force est de constater que la communauté internationale n’en prend guère le chemin.

BIBLIOGRAPHIE

-

Agence internationale de l’énergie (2022), “How to avoid gas shortage in the European Union in 2023, A practical set of actions to close a potential supply-demand gap”.

-

Banque mondiale (2022), “Pandemic, war, recession: Drivers of aluminum and copper prices”, Commodity Market Outlook, Octobre, special focus.

-

Banque mondiale (2023), Global economic prospects, janvier.

-

Jean S., Jégourel Y. (2022), « Les effets de la guerre en Ukraine sur les marchés mondiaux de matières premières », Revue d’économie financière, 147.

-

Jégourel Y. (2022a), « Bilan 2021 et perspective 2022 : une persistance des tensions sur les marchés mondiaux de matières premières ? », PB-03/22, février, Policy Center for the New South.

-

Jégourel Y. (2022b), “Le nickel : quels enjeux économiques et géopolitiques à l’horizon 2030”, Policy Brief, PB-09/22, février, Policy Center for the New South.

-

Jégourel (2022c), « Matières premières : choisir la guerre ou la paix », Le Monde, 16 août.